Por: Patricia Fachin | 17 Agosto 2017

Uma proposta de tributação moderna tem que combinar pelo menos dois aspectos: de um lado, a eficiência e, de outro, a equidade, defende Rodrigo Orair na entrevista a seguir, concedida por telefone à IHU On-Line. Especialista em tributação, o economista frisa que “às vezes há uma resistência a achar que é possível combinar equidade com eficiência, mas isso não é uma dicotomia, e há uma revisão no plano teórico mostrando que essas coisas podem ser equilibradas de maneira possível, dados os objetivos distributivos e as preferências sociais”.

Segundo ele, a discussão internacional mais atual sobre tributação está considerando o último relatório de reformas tributárias da Organização para a Cooperação e Desenvolvimento Econômico – OCDE e tem como proposta inicial, de um lado, tributar menos as empresas em relação ao Imposto de Renda de Pessoa Jurídica - IRPJ e à folha de pagamento, visando à retomada do crescimento e, de outro, reduzir a tributação sobre a renda das pessoas de baixa renda. Essa tendência, esclarece, sugere “uma tributação mais eficiente”, e não a criação de “benefícios especiais” para as empresas, e propõe “uniformizar e reduzir alíquotas para todo mundo”.

“O fato é que se formos analisar os 34 países da OCDE, mais da metade adotou algum tipo de medida para ampliar a tributação sobre os mais ricos na renda da pessoa física. Eu posso dizer que há uma tendência clara, de um lado, de aumentar o Imposto sobre Valor Adicionado - IVA e, de outro lado, de ampliar a tributação sobre a renda da pessoa física, em particular sobre a renda distribuída do capital — aplicações financeiras e lucros e dividendos. Essa é a tendência internacional”, diz.

Seguindo essa tendência, Orair defende uma reforma tributária que possa resolver algumas das distorções existentes no sistema tributário brasileiro, como os favorecimentos que têm transformado trabalhadores assalariados em Pessoas Jurídicas – PJs, que ficam livres da contribuição previdenciária e das obrigações trabalhistas.

Nesse sentido, sua proposta se sobrepõe à agenda geral que pautou as discussões sobre a reforma tributária até o momento. “Qual foi o denominador comum nessas propostas de reforma? Elas não trataram do Imposto de Renda; o foco delas é somente sobre tributação de bens e serviços”.

Ele explica: “O mais importante hoje é que a reforma tributária tem que ser ampla, ou seja, passar não só pela questão de bens e serviços, mas também pela questão da folha de pagamento e do Imposto de Renda. Tem que passar por esses três aspectos e de maneira integrada. Por que digo isso? Porque um sistema de IVA moderno pode ser regressivo, pois implica no aproveitamento de créditos e número mínimo de alíquotas e não-isenções. Então, uma reforma como essa pode ter um impacto redistributivo negativo, pois está olhando para a eficiência”.

Rodrigo Orair | Foto: Agência Senado

Rodrigo Orair é graduado em Ciências Econômicas pela Universidade Federal de Minas Gerais – UFMG, mestre em Teoria Econômica pela Universidade Estadual de Campinas – Unicamp. Atualmente é diretor da Instituição Fiscal Independente – IFI do Senado, que foi criada no final de 2016 com o objetivo de ampliar a transparência nas contas públicas.

Confira a entrevista.

IHU On-Line — Quais são as principais questões levantadas no debate sobre a reforma tributária brasileira?

Rodrigo Orair — Primeiro vou falar de como essa questão tem sido discutida no cenário internacional e depois falarei sobre como esse tema tem sido discutido no Brasil. No cenário internacional, o último relatório de reformas tributárias da Organização para a Cooperação e Desenvolvimento Econômico - OCDE analisa as principais reformas tributárias dos seus 34 países membros, onde há economias desenvolvidas, como a Alemanha e a Dinamarca, mas também há economias do Leste Europeu e Latino-americanas, não tão desenvolvidas assim, como Hungria, México e Chile.

Tributação no cenário internacional

Esse relatório teve como finalidade verificar as principais tendências do cenário internacional. O que se percebeu é que desde 2008 têm acontecido dois movimentos importantes: primeiro, grande parte do mundo vem passando por consolidações fiscais, ou seja, a crise teve abatimento fiscal e todos estão tentando ampliar a arrecadação fiscal e não só controlar as despesas, então houve uma tendência de aumentar a carga tributária; o segundo movimento é que, depois desse período de mais consolidações fiscais, esses países estão tentando recuperar o crescimento econômico, e isso tem impacto também do lado da tributação.

Assim, em linhas gerais, no debate internacional há uma tendência de tributar menos a empresa — tanto o Imposto de Renda de Pessoa Jurídica quanto a folha — com o objetivo de retomar o crescimento. Trata-se de uma tributação mais eficiente e não de criar benefícios especiais, mas uniformizar e reduzir alíquotas para todo mundo. Outra coisa que tem sido feita é a redução da tributação sobre a renda da população de baixa renda, principalmente com a preocupação de poupar a base da distribuição de renda e, também, de estimular o consumo.

Portanto, estas são as duas principais tendências: reduzir tributação ao nível da empresa, tanto folha quanto lucro da empresa — tem que diferenciar o lucro da empresa da renda distribuída para a pessoa física, para o acionista, porque são duas coisas diferentes —, e reduzir a tributação sobre as famílias de baixa renda.

Se esses países estão optando por reduzir esses impostos e querem fazer consolidações fiscais, eles têm que compensar em outro lugar. Como tem sido feita a compensação? De dois vetores fortes e de dois vetores de menos intensidade, que ainda estão “patinando”. Entre os dois vetores que estão “patinando”, embora haja uma tendência de ampliação, estão os tributos ambientais e a ampliação da tributação sobre a propriedade da pessoa física, em particular alguns tributos como herança, propriedade imobiliária e residencial, que são vistos como os tributos menos distorcivos do ponto de vista do crescimento econômico. Os outros dois vetores, que têm crescido de modo mais forte, são as principais compensações: ou se compensa em um tributo sobre o valor adicionado, isto é, tributação sobre consumo, ou se compensa em tributação sobre a renda da pessoa física.

Basicamente, ao longo das décadas de 1980 e 1990, criou-se uma série de incentivos tributários para a renda do capital, mas hoje há um movimento internacional de equalizar mais essas coisas e ampliar a tributação da renda sobre a pessoa física e, em particular, sobre a renda do acionista, isto é, tornar mais equânime a tributação entre renda do trabalho e renda do capital.

Há uma regra? Não. Alguns países optam mais por tributar o valor adicionado, ou seja, o consumo, e outros optam por tributar mais a renda, e de maneira mais progressiva. Em geral, governos conservadores optam por um desses lados, e governos progressistas, por outro; quem decide são as urnas, de certo modo. Mas o fato é que, se formos analisar os 34 países da OCDE, mais da metade adotou algum tipo de medida para ampliar a tributação sobre os mais ricos na renda da pessoa física. Eu posso dizer que há uma tendência clara, de um lado, de aumentar o Imposto sobre Valor Adicionado - IVA e, de outro lado, de ampliar a tributação sobre a renda da pessoa física, em particular sobre a renda distribuída do capital — aplicações financeiras e lucros e dividendos. Essa é a tendência internacional.

IHU On-Line — Essa tendência está sendo discutida no Brasil e seria positiva para resolver os nossos problemas de tributação?

Rodrigo Orair — O Brasil tem um grande problema, pois o nosso sistema tributário é extremamente ineficiente e extremamente regressivo. Por que é ineficiente? Porque é complexo, tem tributos sobre tributos que incidem em cascata. Em um sistema moderno de IVA, que é um sistema não cumulativo, se tem pleno aproveitamento de créditos. O que é um sistema moderno de Imposto sobre Valor Adicionado? É um sistema no qual em cada etapa do processo produtivo são compensados os créditos pagos.

Vou dar o exemplo da produção de uma camisa: em primeiro lugar é produzido o algodão, que é vendido, depois esse algodão é transformado em linha, que depois vai ser vendida, vai virar uma malha, que será vendida e vai virar camiseta na etapa final, a qual será vendida para o consumidor final. Considerando que esse exemplo se aplica a uma empresa têxtil, se foram comprados R$ 100 de algodão e vendidos R$ 200 de linha, no sistema IVA é possível compensar esse valor de R$ 100 e o imposto incide sobre o consumidor final, ou seja, cada etapa da cadeia vai compensando seus créditos e no final esse imposto vai incidir somente sobre o consumidor final, desde que haja um sistema de aproveitamento de créditos moderno.

Atualmente nosso sistema não é assim na tributação sobre bens e serviços, porque de um lado coexistem tributos nas três esferas de governo — Imposto Sobre Serviços - ISS, Imposto sobre Circulação de Mercadorias e Serviços - ICMS, Imposto sobre Produtos Industrializados - IPI, Programa de Integração Social - PIS, Contribuição para o Financiamento da Seguridade Social - Cofins. Poderia fazer uma lista longa de tributos complexos, alguns cumulativos, outros não cumulativos. O que é cumulativo? São aqueles impostos pagos que não são possíveis de compensar nas etapas produtivas, porque vão incidindo em cadeia, e mesmo os não cumulativos. Isso gera uma série de distorções e ineficiências. E olha que só falei dos impostos sobre bens e serviços. Isso já é um “pepinão” por si só, mas as distorções não param por aí. Temos distorções na tributação sobre folha e na tributação do Imposto de Renda - IR.

Tributação sobre a folha

Se considerarmos um trabalhador de alta renda, por exemplo, que tem um salário de 30 mil reais, a tributação sobre a folha de pagamento dele — se colocar a contribuição previdenciária que o empregador paga, mais a contribuição previdenciária do empregado, mais o imposto de renda da pessoa física — chega a 50% desse total de 30 mil reais, isto é, metade do salário é imposto. Uma alternativa a esse modelo tem sido a de o trabalhador assalariado se transformar em pessoa jurídica, ou seja, prestador de serviços. O que acontece no caso da PJ? Ele entra num dos regimes especiais para pequenas e médias empresas, e se ele estiver enquadrado no Sistema Simples, essa tributação, ao invés de ficar em torno de 50%, fica próxima de 10% do valor do salário, logo, o imposto dele cai de 15 mil para três mil reais. Por que isso acontece? Porque a empresa fica livre da contribuição previdenciária e das obrigações trabalhistas, o que também é um problema. A PJ também fica livre da maior parte das contribuições previdenciárias, porque a pessoa é, digamos assim, a empresa, e ela paga uma alíquota mais baixa do que a dos salários por conta desse regime especial do Sistema Simples.

Além disso, como ela é a dona da empresa, acaba sendo a própria acionista e, no caso de uma atividade individual, a própria pessoa pode definir quanto do valor que ela recebe será o lucro da empresa e quanto será seu pró-labore, ou seja, sua remuneração pelo trabalho. O lucro distribuído é isento ao nível da pessoa física, e o pró-labore paga as alíquotas do Imposto de Renda de Pessoa Física - IRPF, ou seja, ele é tributável ao nível da pessoa física. Então, na prática, o que a PJ faz? Não digo que todos façam isso, mas o mais comum é as pessoas colocarem o seu pró-labore pequeno, recolherem o mínimo possível sobre a Previdência, geralmente somente sobre o salário mínimo, assim também ficam isentas no IRPF, e distribuem quase todo o valor recebido em sua empresa como rendimentos de lucros distribuídos, que são isentos de imposto.

Qual é a grande consequência de tudo isso? No primeiro caso que comentei, sobre a tributação de bens e serviços, as distorções são ruins para o setor produtivo. Entretanto, no caso de PJs, o grande problema é que se cria, por meio desse fenômeno chamado pejotização — assalariados, ou pessoas físicas que se convertem em pessoa jurídica e conseguem assim elidir uma série de pagamentos sobre tributos —, uma enorme erosão na base de arrecadação da Previdência e do IRPF, porque essas pessoas não estão sujeitas à legislação trabalhista, ao contrário, estão sujeitas a menos regulações. Enfim, há uma série de consequências na distribuição dos impostos para os estados e municípios.

IHU On-Line — Então as pessoas jurídicas contribuem menos para a Previdência e na arrecadação do Imposto de Renda, mas acabam se beneficiando tanto da Previdência quanto de outros serviços?

Rodrigo Orair — Mais ou menos por aí, mas isso sempre depende da PJ. Vou dar um exemplo: considere o caso de dois trabalhadores assalariados que viraram prestadores de serviços de uma grande empresa petroquímica. Um deles tem 52 anos e quer se aposentar pela Previdência, então ele estabelece o pró-labore dele no teto do INSS e contribui pelo teto. O outro trabalhador não faz isso, porque ele acha que esse negócio de INSS — com essa campanha toda contra a Previdência — não vai dar certo, assim ele define seu pró-labore em um salário mínimo e contribui sobre um salário mínimo para a Previdência. Qual é a consequência disso? É que quase todo mundo que recebe uma renda média ou alta, com o avanço da terceirização e da pejotização, tenta pressionar e tenta sair da base, ou seja, essas pessoas deixam de ser assalariados normais e tentam evadir — isso não é crime, porque o sistema tributário permite esse tipo de situação. Mas o fato é que as pessoas tentam sair do sistema porque não acreditam na possibilidade de receberem uma aposentadoria com o valor do teto do INSS. Elas pensam que a situação estará pior quando se aposentarem, porque acham que o sistema da Previdência é insustentável. Então, as pessoas saem e vão para a previdência privada, e isso tem consequências globais que precisam ser levadas em consideração.

Aumento da alíquota do Imposto de Renda

Essa atitude tem outra implicação, especificamente sobre o Imposto de Renda. No Brasil, o IR tem, além da faixa de isenção, quatro faixas de alíquotas: 7,5%, 15%, 22,5% e 27,5% graduais. Essa taxa é baixa para os padrões internacionais. Mas imaginemos que fosse criada outra alíquota, de 35%. Qual seria a consequência disso? Essa nova alíquota estimularia ainda mais as pessoas a virarem PJ e, portanto, não incidiria sobre os dividendos, que são isentos, nem sobre a renda de aplicações financeiras, que é só uma alíquota linear na fonte. Dito de outro modo, a criação de uma nova alíquota não incidiria sobre as principais fontes de renda dos muito ricos, pois se analisarmos os dados de declaração do Imposto de Renda, veremos que quanto mais rica é a pessoa, maior é a proporção da sua renda que vem de dividendos e de aplicações financeiras; assim essa nova alíquota incidiria somente sobre os trabalhadores assalariados, sobre aluguéis e aposentadorias, mas principalmente sobre os salários. Então, criar uma alíquota marginal, mais alta no Brasil, significa incidir apenas sobre um grupo da população, e não sobre os muito ricos. Outra consequência dessa proposta é que ela seria contraproducente, porque estimularia ainda mais o fenômeno da pejotização.

Assimetrias do Imposto de Renda

Na discussão feita atualmente, não se consegue resolver o problema das assimetrias do Imposto de Renda falando só de medidas simples como criar uma alíquota adicional, pois isso vai gerar um outro problema, que é incentivar a pejotização. Dito de maneira simples: quem puder sair do sistema, vai sair.

Como seria possível resolver esse problema? Uma maneira é voltar a tributar, ao nível da pessoa física, os lucros e dividendos. Entretanto, isso também vai gerar outra consequência, porque só ampliar a tributação sobre lucros e dividendos, mas manter outras fontes de renda com alíquotas menores, cria problemas, porque hoje é possível transfigurar a renda do trabalho em lucros e dividendos. Então, se forem tributados lucros e dividendos, a renda será reconfigurada em outras coisas, como, por exemplo, o grande capital, que só paga 15%.

O que é grave nessa situação é que as empresas no Brasil — não todas, mas uma parte delas — já pagam um Imposto de Renda de Pessoa Jurídica, junto com a Contribuição Social sobre o Lucro Líquido – CSLL, relativamente elevado, de até 34% dependendo do setor, ainda que, na prática, a maioria dos casos esteja abaixo disso. Mas essa tributação é alta até para padrões internacionais. Se além de ter essa alíquota alta na PJ, a empresa também tiver que tributar lucros e dividendos, vai ficar muito desfavorável aplicar em ativos produtivos em relação aos ativos financeiros que pagam 15% ou são isentos. O que quero dizer com isso? Que temos que passar por uma discussão ampla de reforma que trate, pelo menos, de três vetores do Imposto de Renda juntos: de um lado, a tributação sobre a renda do trabalho, de outro a tributação sobre a renda do capital, em particular os lucros e dividendos, mas sem esquecer de fazer um realinhamento com as outras fontes de renda, e em particular as rendas de aplicações financeiras.

O impasse das reformas tributárias

Como o problema da tributação sobre bens e serviços no Brasil é grave, todas as tentativas de reforma tributária acabam se esgotando nisso. A última grande reforma tributária no país foi feita em 1987 e, de lá para cá, houve vários esforços para fazer uma reforma tributária nos anos 1990, foram feitas duas tentativas nos governos Lula e, praticamente, não se conseguiu sair do lugar.

Qual foi o denominador comum nessas propostas de reforma? Elas não trataram do Imposto de Renda; o foco delas é somente sobre tributação de bens e serviços. Quando se tenta implantar um sistema de IVA, se esbarra em resistências muito fortes do pacto federativo, porque governos e municípios têm medo de perder a autonomia tributária. Há também uma incapacidade de se convencer e de se financiar um fundo de transição e um fundo de perdas, e com isso cria-se uma situação que é um verdadeiro impasse, pois só se fala de tributação de bens e serviços e não se avança na discussão.

O mais importante hoje é que a reforma tributária tem que ser ampla, ou seja, passar não só pela questão de bens e serviços, mas também pela questão da folha de pagamento e do Imposto de Renda. Tem que passar por esses três aspectos e de maneira integrada. Por que digo isso? Porque um sistema de IVA moderno pode ser regressivo, pois implica no aproveitamento de créditos e número mínimo de alíquotas e não-isenções. Então, uma reforma como essa pode ter um impacto redistributivo negativo, pois está olhando para a eficiência.

IHU On-Line — Por que esse modelo de sistema tributário garantiria uma melhor distribuição da renda?

Rodrigo Orair — Uma reforma do IVA pode ter um impacto redistributivo negativo, por isso há uma resistência, por exemplo, dos movimentos sociais a uma reforma desse tipo. Agora, se fosse possível sentar e explicar para essas pessoas que essa reforma viria combinada com uma reforma progressiva do Imposto de Renda, talvez fosse possível superar essa resistência. É preciso dizer o seguinte: por aqui vamos pela eficiência, mas nós vamos mais do que compensar pelo outro instrumento, que é o Imposto de Renda. No caso da folha, temos que evoluir para uma nova fonte de financiamento da Previdência, pois a situação tal como está hoje é muito preocupante, por conta desse mecanismo que falei, que é erosão da base dos altos salários do financiamento da Previdência e do Imposto de Renda. Se queremos ter uma Previdência, é preciso uma reforma, porque esse sistema, tal como está hoje, se desequilibra internamente, porque se incentiva ao máximo as pessoas a saírem dele. Logo, é preciso passar pela desoneração da folha, com a busca de uma fonte alternativa para o financiamento da Seguridade Social. Dada essas duas possibilidades — desonerar a folha com a finalidade de recuperar crescimento e uniformizar as tributações de Imposto de Renda de Pessoa Jurídica —, o candidato natural para garantir o crescimento e absorver essas pressões é o Imposto de Renda de Pessoa Física, mas pensando essa proposta integrada.

Modelo chileno

Um modelo muito interessante é o que foi implantado recentemente no Chile, chamado de modelo dual, que, em linhas gerais, é um modelo que tenta tratar de maneira integrada a tributação da renda da pessoa física e da pessoa jurídica, tenta dar um tratamento uniforme entre as várias rendas do capital, ou seja, basicamente, retira o incentivo de um investimento financeiro e não de um investimento produtivo, tenta dar um tratamento uniforme e preserva certo grau de progressividade da tributação: tributa, de maneira progressiva, a renda do trabalho como também o dividendo excedente. É o desenho de um sistema de tributação feito para combinar eficiência e equidade. Esse modelo tem sido muito estudado e acredito que poderia funcionar no Brasil.

IHU On-Line — Que discussões estão sendo feitas em relação ao custo do trabalhador assalariado e sobre a tributação da folha de pagamento? Há muita resistência em relação a essa proposta?

Rodrigo Orair — Às vezes há uma resistência a achar que é possível combinar equidade com eficiência, mas isso não é uma dicotomia, e há uma revisão no plano teórico mostrando que essas coisas podem ser equilibradas de maneira possível, dados os objetivos distributivos e as preferências sociais. Às vezes as pessoas olham essa discussão a partir de uma dicotomia: ou progressividade ou simplificação. Não é disso que se trata. É possível pensar em uma reforma combinada, que simplifique a tributação de bens e serviços, que reduza, mesmo que não tudo inicialmente — no início tem que ter um esforço de consolidação fiscal —, mas que reduza a tributação do lucro da empresa e o custo da mão de obra, que compense isso tributando mais a renda da pessoa física e, eventualmente, propriedade da pessoa física. Essas seriam as diretrizes gerais. Isso está no debate internacional, mas no Brasil essa discussão não entra.

IHU On-Line — A desoneração da folha poderia implicar um maior salário para os trabalhadores?

Rodrigo Orair — Existe uma discussão sobre a incidência tributária. Eu tenderia a dizer que a desoneração da folha geraria mais crescimento econômico, mas ela também pode se traduzir em aumento de salários. Mas essa é uma discussão econômica e isso dependerá dos setores produtivos. Tem setores que conseguem passar para a frente qualquer tipo de tributação, então ele passa a tributação toda de salários para o trabalhador e consegue passar a tributação de bens e serviços para o consumidor final. Tem setores que não, então, depende da estrutura de mercado, e não dá para dar uma resposta unívoca e geral a essa pergunta.

Mas uma reforma como essa tenderia a combinar progressividade com eficiência, tenderia a ser favorável ao crescimento econômico. Digo isso com base em estudos. Se analisarmos os estudos da OCDE, veremos que eles mostram que não há uma relação muito clara entre o tamanho da carga tributária e o crescimento econômico de médio prazo. O que isso quer dizer? Que há países com carga tributária alta que cresceram e se desenvolveram, outros que não cresceram e não se desenvolveram, países com carga tributária baixa que cresceram e se desenvolveram, países com carga tributária baixa que não cresceram e não se desenvolveram; tem de tudo. Mas há uma relação bastante clara, e os estudos mostram isso, entre a composição da carga tributária, ou seja, quanto vem de cada base de incidência, e crescimento econômico. Em geral, países que tributam mais na esfera da empresa, isto é, fazem como nós que temos alíquotas altas no Imposto de Renda de Pessoa Jurídica e, por sua vez, tributam menos a propriedade da pessoa física, tendem a estar associados com menor crescimento econômico do que aqueles que fazem o contrário. É possível pensar em uma mesma carga com mais ou menos crescimento, mas estamos na contramão do que sugerem esses estudos.

É preciso pensar o que é um projeto de país, ou seja, pensar o que seria um sistema tributário que combine equidade e eficiência. Temos que ter uma questão fundante: é um país extremamente desigual e queremos reduzir essa desigualdade. Nós acreditamos que isso se dá por meio do crescimento e isso passa por um sistema tributário equitativo e eficiente, passa por um projeto de país.

IHU On-Line — Qual é a dificuldade de fazer uma discussão nesses moldes no Brasil?

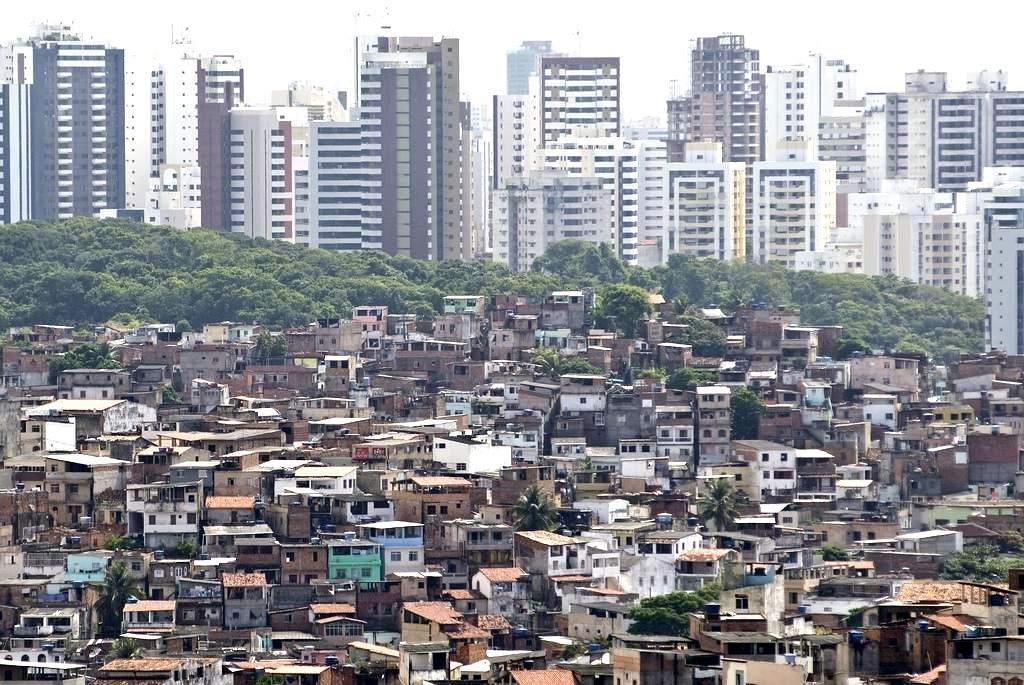

Rodrigo Orair — Na América Latina como um todo há uma resistência muito grande em se discutir tributação sobre renda e propriedade. No Brasil a situação é mais exagerada, talvez por conta do nosso longo processo histórico: temos uma das maiores concentrações de renda e propriedade do planeta e uma das maiores resistências a se discutir esse tema. Os obstáculos são de diversas naturezas, entre elas, política e judicial. Não conseguimos, sequer, discutir o tema.

IHU On-Line — O maior empecilho para essa discussão é político?

Rodrigo Orair — Político, mas também se deve ao fato de que nós acreditamos que a carga tributária cresce anualmente, mas é um engano pensar assim, pois ela não cresce desde 2005. Hoje, inclusive, a carga é menor do que em 2005 — está próxima de 32% do PIB, que é patamar de 2002; isto é, há mais de uma década que ela não vem crescendo. Ela cresceu bastante do final dos anos 1980 até o início deste século, anos 2000, mas ela foi crescendo pelos componentes invisíveis da carga, basicamente, tributação indireta e lucro da empresa, e não pelos componentes visíveis da carga, que são a renda e a propriedade.

À medida que foram se ampliando essas alíquotas sobre os componentes invisíveis, foram se criando também alguns pontos de estrangulamento, porque algumas alíquotas eram muito altas. Por conta disso, o governo entra em ação para tentar acomodar esses pontos de estrangulamento e concede determinados benefícios a alguns setores, mas ao fazer isso também concede uma série de outros benefícios que são pouco justificáveis do ponto de vista técnico ou econômico. Por exemplo, existe uma pessoa com fome e uma série de outras pessoas que não passam fome, mas como não existe um diagnóstico do problema, se entrega comida para todos. O fato é que muita gente se beneficia com a atual estrutura, ou seja, com os atuais benefícios tributários, com os atuais incentivos fiscais, com as desonerações e assim sucessivamente. Desse modo, há uma série de resistências nesse âmbito por parte das pessoas que se beneficiam, e isso não ocorre só com as empresas, mas com as pessoas físicas também, pois as pessoas físicas que hoje estão enquadradas no Sistema Simples se beneficiam com esse sistema.

Mesmo no Imposto de Renda de Pessoa Física as alíquotas são muito baixas, pois a diferença entre o que paga de IRPF um cidadão de classe média que recebe 5 mil reais por mês e um servidor público que recebe 25 mil reais é muito pequena, e isso é injusto; o servidor público, por exemplo, se beneficia desse sistema. O atual sistema de Imposto de Renda é uma excrescência total e não conseguimos discutir, não há espaço, o debate é bloqueado.

IHU On-Line — Como a discussão da reforma tributária está sendo pautada pelos atuais partidos brasileiros, especialmente a esquerda?

Rodrigo Orair — A discussão está muito polarizada, por conta do momento político em que estamos, e quando existem essas polarizações há uma dificuldade de buscar consensos e de se discutir modelos equilibrados, e se tende a soluções simples. Então, de um lado, há pessoas sugerindo soluções simples, sugerindo a criação de regulamentos, como a tributação de lucros e dividendos, e de outro lado também há respostas simples, alegando que se for adotado esse tipo de medida, milhões de pessoas sairão do país, os empresários sairão do país etc.

Enquanto não conseguirmos ter forças políticas que canalizem a sociedade, que façam o convencimento de que precisamos passar por uma consolidação fiscal mais solidária, essa discussão não avançará na pauta. Enquanto não houver atores políticos capazes de canalizar a tensão da sociedade para buscar outros consensos para sair do simplismo e do maniqueísmo, não haverá discussão.

Entretanto, não é impossível discutir essa pauta, porque essas discussões entraram, por exemplo, no processo presidencial chileno em 2012/2013, e entraram no processo presidencial norte-americano com Obama, com a ideia de se ter um ajuste fiscal solidário. Ou seja, trata-se da ideia de que temos que poupar, e que não se pode só controlar despesas e reduzir direitos. Temos que fazer algo mais equilibrado, que passe também por medidas de progressividade da tributação e assim sucessivamente. Não é nada impossível discutir essa temática, mas acredito que é uma questão de momento político que cada país está atravessando.

IHU On-Line — Em que consiste a proposta que você e outros especialistas em tributação estão discutindo, de criar uma renda universal para o idoso?

Rodrigo Orair — Essa proposta ainda é muito embrionária e bastante limitada. Como eu disse, a tributação sobre folha de pagamento no Brasil é muito elevada e, no caso do trabalhador de alta renda, a tributação chega a 50%, mas isso também acontece com os trabalhadores de baixa renda. Uma coisa importante para tentar a recuperação do crescimento é desonerar a folha salarial. O trabalhador olha para a contribuição dele, principalmente a população de baixa renda, e não sabe o que é benefício previdenciário e o que é benefício assistencial. Da mesma forma, o próprio trabalhador de alta renda, que paga 11% de contribuição, acha que está pagando 11% e ainda assim não vai se aposentar.

Uma maneira simples de resolver a questão é dar uma dedução, uma isenção das contribuições previdenciárias até o limite de uma renda universal para o idoso. O que isso significa? Suponha que essa renda seja um salário mínimo — se discute se essa renda tem que ser maior ou menor que o salário mínimo. Ao invés de o trabalhador pagar a contribuição sobre todo o salário, ele pagaria a contribuição previdenciária só sobre aquilo que está acima do salário mínimo, ou seja, todos os trabalhadores teriam uma isenção no valor do salário mínimo. Isso seria financiado, eventualmente, pelo Imposto de Renda. De outro lado, se pagaria por aquilo que excede o salário mínimo, e assim se financiaria um benefício universal para o idoso.

Qual é o ganho de uma proposta como essa? Por um lado, estaria se dando uma isenção da folha de pagamento, que beneficiaria todos os trabalhadores e, de outro lado, seria dado um benefício universal para todos os idosos. Ou seja, se daria uma garantia mínima de renda para o trabalhador brasileiro idoso, pois é um direito garantir uma velhice com o mínimo de dignidade para os idosos, de modo que eles possam atender suas necessidades básicas.

IHU On-Line — Esse benefício seria cumulativo à aposentadoria?

Rodrigo Orair — A contribuição para a Previdência seria para aquilo que se ganha acima do benefício. A contribuição previdenciária seria para aquilo que a pessoa vai ganhar entre o benefício e o teto do INSS. Assim, o trabalhador passaria a ter uma relação mais clara entre a contribuição previdenciária dele e quanto, de fato, ele irá receber quando se aposentar. Mas essa ainda é uma discussão muito embrionária que está sendo feita no Ipea (Instituto de Pesquisa Econômica Aplicada), porque ainda estamos simulando os números. Em síntese, a ideia é criar uma renda universal para o idoso, e com isso se resolveria o problema do Benefício de Prestação Continuada – BPC, pois se daria uma renda universal para todo idoso e, ao mesmo tempo, se desoneraria a folha. É uma reforma bastante interessante no sentido de combinar equidade e eficiência, porque se reduz o custo da folha e, ao mesmo tempo, se cria um benefício universal. Gostaríamos que o benefício fosse mais do que isso, mas há limitações financeiras.

IHU On-Line — Em outra entrevista que nos concedeu, você comentou que a implantação da renda básica universal não seria possível por conta da atual situação fiscal do país. Entretanto, hoje essa discussão volta à pauta em razão das implicações da Revolução 4.0. Alguns sugerem que seria preciso adotar uma renda universal, em vista da possível diminuição da oferta de emprego causada pela automação de algumas atividades produtivas, inclusive sugerindo a tributação de robôs. Como vê essa discussão tendo em vista esse cenário futuro?

Rodrigo Orair — É o caso de começar a pensar nisso, mas com muita calma. Um ponto de partida seria começar a pensar em um benefício universal para o idoso; um ponto de chegada é um benefício universal a todos os brasileiros. Temos que começar em ordem: primeiro idosos, depois crianças, seguido dos deficientes e depois a população como um todo.

O tema da Revolução 4.0, dos novos desafios da economia digital, é muito relevante para a tributação também. Por exemplo, se assistirmos a um filme na TV a cabo, pagaremos ICMS, e em alguns lugares o imposto chega a 20%; se assistirmos ao filme na Netflix, pagaremos 2%, isto é, dez vezes menos de imposto. Ainda assim, a Netflix tenta entrar na Justiça dizendo que não está prestando um serviço, porque a empresa tem na verdade um serviço de hospedagem de dados. Mas o ponto é que na nova economia não há mais aquela distinção clara entre processos produtivos, insumos etc; existe uma coisa que é uma espécie de uma nuvem.

Como lidamos com esses desafios, além da robotização? Trata-se de um desafio, e o mundo da tributação está correndo atrás disso. A tendência, ao invés de se tratar de valor adicionado, é tratar cada vez mais de categorias mais complexas, como intangíveis e direitos de propriedade.

Outra discussão relevante é a tributação dos robôs, que está começando a ser discutida, e surgiu muito forte na França, durante o processo eleitoral francês. Mas é preciso ter cuidado, precisamos ir devagar e lidar com os desafios aos poucos: ainda temos que usar os modelos tradicionais, pois ainda estamos longe dessa realidade e temos que nos preparar para ela. Ainda temos tantos desafios do século XX, que pensar no final do século XXI é difícil, mas é uma discussão relevante que tem que ser trazida.

IHU On-Line — No caso específico da tributação da Netflix no Brasil, parte dos consumidores também reclamou de ter que pagar uma tributação mais elevada. Dadas as mudanças dos dias de hoje, especialmente por conta do uso da internet e dos serviços oferecidos na rede, é preciso tributar a Netflix, por exemplo, como um tipo de serviço?

Rodrigo Orair — A discussão nesse sentido está indo para termos uma base mais uniforme e ampla possível. Tributar esse serviço é necessário, o que não pode é tributar um a 2% e outro a 20%. O ideal é convergir para uma espécie de base de incidência e de práticas tributárias que sejam convergentes. É a mesma discussão em relação ao Imposto de Renda que mencionei anteriormente, ou seja, não pode um ativo produtivo pagar 20%, 30% ou 40% de imposto e um ativo financeiro ser isento ou pagar 15%; não está certo. A mesma coisa deve ocorrer com os intangíveis, eles prestam um serviço, pois estamos assistindo a filmes em casa. Aí alguém pode alegar que esse não é um serviço típico tal como conhecíamos. Tudo bem, podemos criar um conceito de base tributária que trate disso aqui, mas que equalize, de maneira que tenhamos uma coisa uniforme.

O nosso grande problema de tributação de bens e serviços intangíveis hoje diz respeito à disparidade entre um e outro. Hoje temos alguns setores, como combustíveis, telecomunicações e energia elétrica, sobretaxados e outros subtaxados. Defendo que a tributação de bens e serviços tem que ser a menos distorcida possível, quanto mais neutra melhor.

Leia mais

- No topo da pirâmide brasileira, 270 mil pessoas compõem o 1% mais rico. Entrevista especial com Rodrigo Orair

- A reforma tributária tem que considerar a distribuição de renda e o financiamento dos serviços sociais. Entrevista especial com Pedro Rossi

- 'Reforma tributária é a grande agenda para uma candidatura de esquerda'

- O novo mapa da desigualdade brasileira

- A premissa do sistema tributário é cobrar impostos dos trabalhadores. Entrevista especial com Evilásio Salvador

- Debate sobre o orçamento público não inclui a discussão sobre juros e tributações. Entrevista especial com Evilasio Salvador

- O novo mapa da desigualdade brasileira

- O regressivo sistema tributário brasileiro

- Estratificação de dados do IR revela desigualdade ainda maior no país

- Notas críticas sobre a injustiça fiscal brasileira

- 5% mais ricos detêm 28% da renda e patrimônio brasileiros, diz Fazenda

- Thomas Piketty: "Não discutir impostos sobre riqueza no Brasil é loucura"

- Imposto no país esconde desigualdade, diz autor que critica capitalismo

- Justiça Tributária: como o Brasil recuou

- “O sistema tributário se tornou totalmente disfuncional”

- Taxação sobre patrimônio e renda. Alternativas ao ajuste fiscal. Entrevista especial com Róber Iturriet Avila

- Os mais ricos pagaram 1,56% de sua renda total no Brasil

- Imposto sobre Grandes Fortunas e a falácia de um sistema igualitário

- Reforma tributária seria mais eficiente que a PEC 241. Entrevista especial com Róber Iturriet Avila

- "O Brasil precisa de uma revisão estrutural dos tributos"

- Volta da tributação sobre lucros e dividendos renderia R$ 60 bilhões

- Brasil é paraíso tributário para super-ricos, diz estudo de centro da ONU

- Os mais ricos pagaram 1,56% de sua renda total no Brasil

- E se os mais ricos ajudassem a pagar o rombo nas contas públicas?

- Estudo revela como empresas de mineração retiram bilhões do Brasil sem pagar devida tributação

- Agora é o momento de dar início a um imposto sobre o carbono

- “'Jabuticabas' consolidaram subtributação do lucro no Brasil”

- Imposto sobre Grandes Fortunas e a falácia de um sistema igualitário

- A Renda Básica Universal e Incondicional é uma medida tremendamente eficaz na luta contra a pobreza e a exclusão

- "A renda básica universal seria a maior conquista do capitalismo"

- Robôs, Revolução 4.0 e Renda Básica de Cidadania