09 Setembro 2020

"Só a revogação de uma das medidas que privilegiam os ricos, a isenção de imposto sobre lucros e dividendos, somaria R$ 53 bilhões aos cofres públicos. A criação de alíquota na tabela do IR de 45% para 0,02% da população elevaria as receitas em mais R$ 350 bilhões", escreve Rafael da Silva Barbosa, economista, doutor em Desenvolvimento Econômico (IE-UNICAMP) e pós- doutorando pelo Programa de Pós-Graduação em Política Social da Universidade Federal do Espírito Santo (UFES), em artigo publicado por Brasil Debate, 08-09-2020.

Eis o artigo.

O Instituto Brasileiro de Geografia e Estatística (IBGE) calcula que o Brasil tem uma população de 211 milhões de habitantes e que 94,2 milhões de pessoas desse contingente possuíam emprego em 28 de fevereiro de 2020, antes da pandemia. Desse total de ocupados, cerca de 40,7% estavam na informalidade (precário), representando 38,3 milhões de trabalhadores. O número é importante porque informa o padrão mais atual do perfil laboral do Brasil, antes da pandemia, segundo a qual 44% da população brasileira é ocupada e tem algum tipo de rendimento, diante dos outros 56% da população dependente (jovens até 15 anos e idosos com 60 anos ou mais de idade).

Os dados do IBGE mostram que na passagem de 2015 para 2018 o número de trabalhadores que recebiam menos de um salário mínimo aumentou 10 pontos percentuais (50% para 60%), algo em torno de 56 milhões de trabalhadores, se considerarmos esse parâmetro para o início de 2020.

Isto ocorre em simultâneo passo com o crescimento da concentração de renda no topo da pirâmide de ganhos monetários do Brasil. Segundo o relatório da Oxfam, apenas 5 bilionários do país (Jorge Paulo Lemann, Joseph Safra, Marcel Herrmann Telles, Carlos Alberto Sicupira e Eduardo Saverin) têm mais dinheiro que 100 milhões de brasileiros.

Os mecanismos tributários sobre renda e patrimônio que deveriam contribuir para correção desse subdesenvolvimento econômico-social, acabam reforçando o Estado promotor da desigualdade. Além de os ricos não pagarem tributos sobre diversos bens (jatinho, jet ski ou lanchas), em contraste com o trabalhador comum, que paga o IPVA do seu carro, eles são beneficiados por um Imposto de Renda que devora os trabalhadores pobres e a classe média.

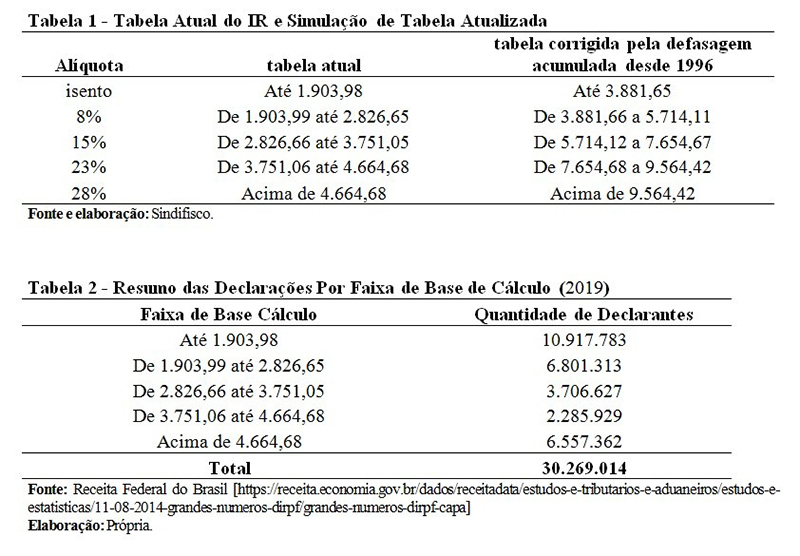

A atual tabela do IR penaliza exatamente a base da sociedade, ao apresentar uma alíquota máxima em nível baixo de 27%, se comparada com a média dos países desenvolvidos de 41%, e extremamente defasada desde 2015. O Sindicato Nacional dos Auditores Fiscais da Receita Federal (Sindifisco) calcula que apenas a atualização da tabela do IR aumentaria o número de isentos de 10 milhões para 20 milhões, cobrando imposto dentro da capacidade de pagamento de cada contribuinte. Por um lado, isto aliviaria uma grande parcela dos que hoje são tributados com baixos rendimentos e, por outro, estimularia o consumo e ativação da economia, visto que a propensão marginal [1] a consumir é maior nas camadas mais baixas de renda.

(Fonte: Receita Federal do Brasil)

Ademais, se a atualização viesse acompanhada pela revogação de duas medidas excêntricas que privilegiam os ricos – isenção do imposto sobre lucros e dividendos e permissão para dedução dos juros sobre capital próprio, pagos aos sócios e acionistas -, o impacto seria significativo na arrecadação. Somente com o fim da isenção sobre lucros e dividendos, o acréscimo poderia ser de R$ 53 bilhões aos cofres públicos.

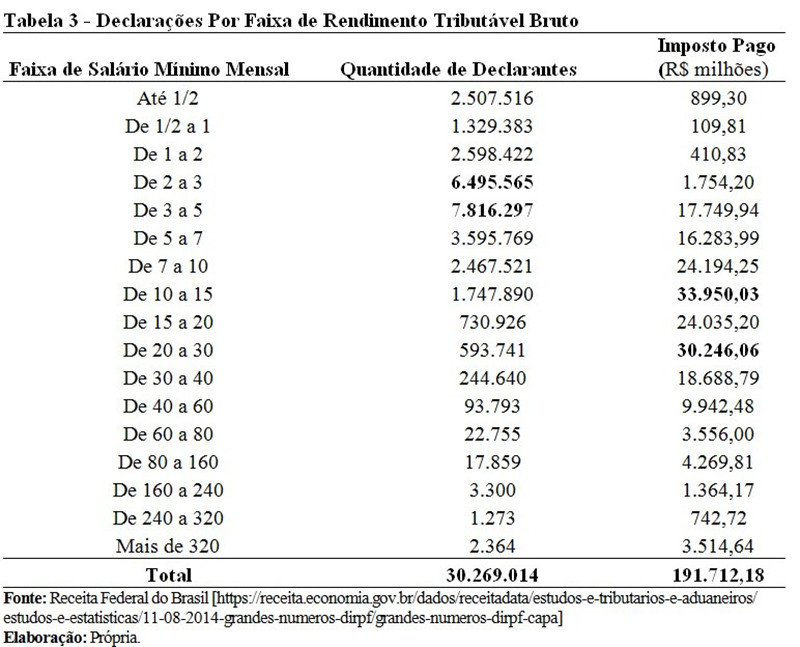

(Fonte: Receita Federal do Brasil)

Essas correções poderiam elevar a justiça social com maior crescimento econômico, ao tributar quem tem mais condições de pagar e elevar a disponibilidade de renda na base da sociedade que seriam traduzidos em mais consumo, geração de emprego, renda e lucro para as empresas.

Mas, se, além da correção inflacionária da tabela do IR, fosse feito o ajuste em todo Imposto de Renda para uma alíquota padrão desenvolvido de 45%, o potencial de incremento de receitas da taxação progressiva alcançaria a ordem de R$ 357 bilhões, e apenas 59 mil (0,02% da população brasileira) pagariam alíquotas de 45%.

(Fonte: Eduardo Fagnani)

No mundo desenvolvido, a tributação é progressiva e incide mais sobre a renda e o patrimônio, e não sobre o consumo, ver Figura 1. Diferente da reforma do Paulo Guedes que, apenas simplifica consumo sem alterar tributos sobre renda e patrimônio, a máquina do progresso pauta-se pela maior tributação dos ricos (grandes empresários ofertantes) e menor tributação aos trabalhadores na renda e nos impostos sobre produtos do consumo (demandantes). Por lá, a máquina capitalista roda de forma um pouco mais virtuosa, redistribuindo recursos concentrados no topo da pirâmide de renda que dinamizam a economia com maior consumo, emprego, renda e lucro.

(Fonte: InfoMoney)

A classe média brasileira precisa compreender que ela vive da renda do trabalho e que, mesmo nos casos dos micros e alguns pequenos empresários [2], o esforço para o sustento está assentado no emprego direto do seu trabalho, muito distante dos grandes empresários milionários e bilionários cujos ganhos encontram-se na renda do capital. Assim, a Figura 2 exemplifica a percepção da classe média na sociedade.

(Fonte: Desconhecida)

Em suma, o rico não paga imposto no Brasil porque no imaginário da população e principalmente da “classe média” existe uma confusão sobre sua própria condição dentro da sociedade. Ao olhar sempre para baixo, a “classe média” se considera rica muito mais em função da sua posição relativa, diante de uma grande massa trabalhadora ultraexplorada em situação precária, do que da sua real condição em relação ao topo da pirâmide.

Consequentemente, com esta visão de país, toda a percepção orienta-se por um nivelamento por baixo da sociedade brasileira, engessando medidas que possam corrigir as distorções tributárias que privilegiam os que vivem, de fato, da renda do capital, os ricos.

A população e toda a “classe média” precisa levantar a cabeça e olhar para cima, é necessário enxergar que o horizonte do desenvolvimento de uma nação civilizada consiste no nivelamento social por cima.

Notas:

[1] PmgC: quanto menor a renda, maior é propensão ao gasto do indivíduo. Diante do custo de uma cesta de consumo (alimentação, vestuário, habitação, transporte, entretenimento e etc), um trabalhador que receba R$ 2.000,00 tende a gastar toda a sua renda em comparação a um trabalhador que receba R$ 20.000,00. Ou seja, a elevada necessidade por produtos básicos da cesta de consumo restringe, no caso do primeiro, qualquer nível de poupança. Assim, qualquer acréscimo ou maior disponibilidade (isenção de tributos) em sua renda se traduz, quase automaticamente, em consumo.

[2] Micro: com até 19 empregados; Pequena: de 20 a 99 empregados.

Leia mais

- “Os super-ricos devem ser tributados e os lucros devem ser compartilhados globalmente”. Entrevista com Jeffrey Sachs

- A subtributação dos super-ricos no Brasil

- Tributar os super-ricos para reconstruir o país

- Crise fiscal e alternativas tributárias

- Reforma tributária justa precisa fazer os que ganham menos também pagarem menos

- A pandemia da covid-19 e uma crise que questiona as lógicas da política fiscal. Entrevista especial com Manoel Pires

- Imposto sobre Grandes Fortunas e a elite aflita

- Após pandemia, a inadiável taxação de fortunas

- Reforma deveria cobrar mais impostos dos ricos e menos dos pobres, dizem economistas

- Imposto menor para bancos é a proposta do governo

- O que o Brasil perde por medo de tributar os ricos

- Paulo Guedes apresenta reforma tributária sem impostos para igrejas

- Está na hora de taxar as fortunas? Artigo de Róber Iturriet Avila

- O imposto sobre os ricos como sentido comum. Artigo de Alfredo Serrano Mancilla

- “Os ricos estão sempre procurando desculpas para reduzir seus impostos”, avalia Paul Krugman, Prêmio Nobel de Economia

- Ação no STF questiona sistema tributário

- Reforma tributária solidária: uma oportunidade para mudar o Brasil

- Reforma Justa e Solidária. Por uma reforma que altere a estrutura do sistema tributário. Entrevista especial com Guilherme Mello

- A reforma tributária é uma unanimidade que acaba quando se trata de saber por que e para que precisamos dela. Entrevista especial com Marciano Seabra de Godoi

- “Reforma” tributária: por fora, bela viola

- A premissa do sistema tributário é cobrar impostos dos trabalhadores. Entrevista especial com Evilásio Salvador

- Reforma tributária e a redução da regressividade do imposto: Reverter a origem dos tributos de impostos sobre consumo e serviços para impostos sobre a renda. Entrevista especial com Rodrigo de Losso

- “A reforma tributária é a mais importante para o Brasil superar a desigualdade social". Entrevista especial com Rosa Angela Chieza

- Imposto da renda poupa super-ricos e prejudica salários médios e baixos

- Imposto sobre Grandes Fortunas e a falácia de um sistema igualitário

- Desigualdades, Oxfam: “2.153 super-ricos possuem mais do que outros 4,6 bilhões de pessoas. Enquanto os 50% mais pobres têm menos de 1%”

- Bilionários brasileiros aumentaram suas fortunas em R$ 177 bilhões durante a pandemia

- Bilionários da América Latina aumentaram fortuna em US$ 48 bilhões durante a pandemia