17 Outubro 2019

“Maior progressividade no imposto sobre herança, aumento da alíquota máxima do imposto de renda, imposto sobre grandes fortunas, volta da tributação de dividendos, revisão de deduções em educação e saúde trariam cerca de R$ 324 bilhões de arrecadação”, recomenda João Santos Conceição, graduando em Ciências Econômicas na Universidade do Vale do Rio dos Sinos.

Eis o artigo.

A Pesquisa de Orçamentos Familiares (POF) divulgada recentemente pelo Instituto Brasileiro de Geografia e Estatística (IBGE) mostra que 36,3% dos orçamentos familiares são gastos em habitação, 18,1% em transporte e 17,5% em alimentação. A POF ainda mostra que quase 25% da renda de mais pobres vem de aposentadorias e programas sociais. Fator que retrata o quadro brasileiro, em que a redução de desigualdade de renda está mais atrelada aos benefícios previdenciários e aos gastos em saúde e educação aos impostos diretos.

Os brasileiros que figuram entre os 10% mais pobres gastam 32% dos seus rendimentos em tributos, sendo que 28 pontos percentuais desses tributos pagos são por impostos indiretos. De outro lado, a transferência de renda não impacta apenas a distribuição de renda, mas também a atividade econômica, haja vista que a propensão a consumir dos mais pobres é maior. A cada R$ 1.000,00 transferidos dos mais ricos para os mais pobres, a variável consumo das famílias aumentaria R$ 730,00.

O sistema tributário regressivo, portanto, não é prejudicial apenas para as classes baixas e médias, mas, inclusive, para a própria atividade econômica. Ao tributar a produção e o comércio, em detrimento dos rendimentos e do patrimônio, aumenta-se o custo dos bens e serviços, prejudicando o sistema produtivo como um todo.

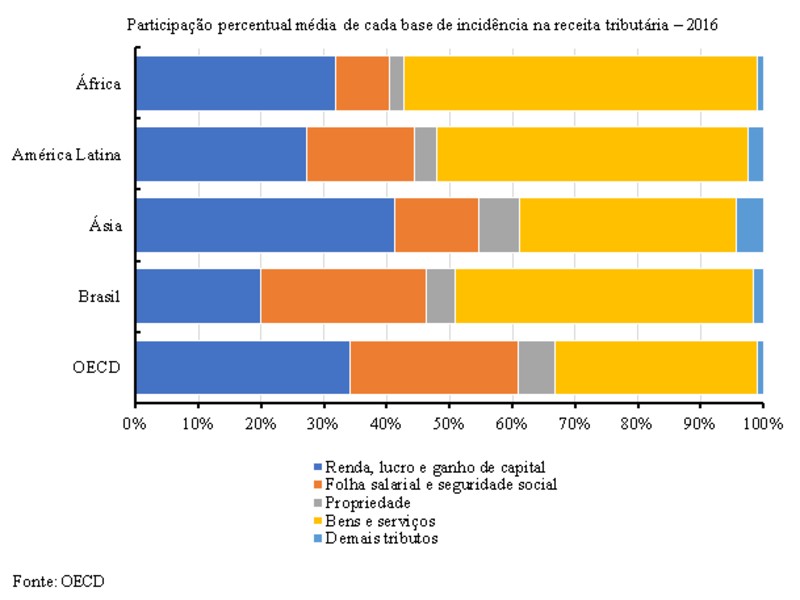

A arrecadação brasileira de impostos diretos é inferior à média dos dezoito países da América Latina. A fatia de tributos oriundos de renda, lucro e ganhos do capital de 2016 foi superior apenas ao Paraguai e a Costa Rica. Ficamos atrás de alguns países da África e da Ásia. As alíquotas máximas do Imposto sobre a Renda da Pessoa Física (IRPF) brasileiras explicam esse quadro: 27,5%, desde de 1997, uma das menores mesmo entre países em desenvolvimento. Na comparação com a América Latina, a alíquota máxima desse tributo é menor do que a de Chile, Argentina, Equador, México, Venezuela, Colômbia, El Salvador, Nicarágua, Peru e Uruguai.

O segundo fator que faz reduzir a alíquota do IRPF é a isenção dos dividendos, uma verdadeira jabuticaba tributária brasileira. Vale sempre repetir que, entre os 34 países que integram a OECD, apenas a Estônia e a República Eslovaca isentavam os dividendos na pessoa física. A isenção em 1996 no Brasil tinha como objetivo amenizar os efeitos da dupla tributação de lucros e dividendos na pessoa física, o que supostamente atrairia fluxos de capitais e incentivaria investimentos no País (trickle-down), ideia já ultrapassada mesmo nas hostes do liberalismo de fronteira.

Do ponto de vista jurídico, não se tratava de bitributação, os sujeitos passíveis a cobrança do Imposto de Renda da Pessoa Jurídica (IRPJ) e do Contribuição Social sobre Lucro Líquido (CSLL) cobrado sobre os dividendos são diferentes. No primeiro caso, as pessoas jurídicas e, no segundo, as pessoas físicas.

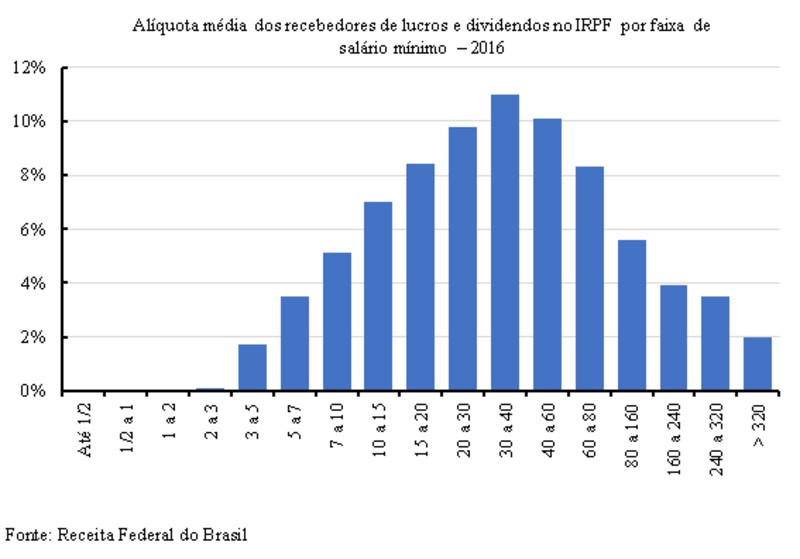

A isenção dos dividendos acaba reduzindo ainda mais a alíquota, que tem por fundamento a maior contribuição das pessoas mais ricas, a qual serve também para redistribuir a renda por meio de serviços públicos. A isenção possibilita que profissionais liberais que constituem microempresas, a fim de receber um tratamento tributário menos oneroso daquele que seria dado, caso os seus rendimentos fossem contabilizados como oriundos do trabalho (como é mostrado no gráfico abaixo). Os dados mostram que os microempreendedores, profissionais liberais e autônomos somaram 7,2 milhões de declarantes, enquanto os empregados do setor privado chegaram a 8,2 milhões.

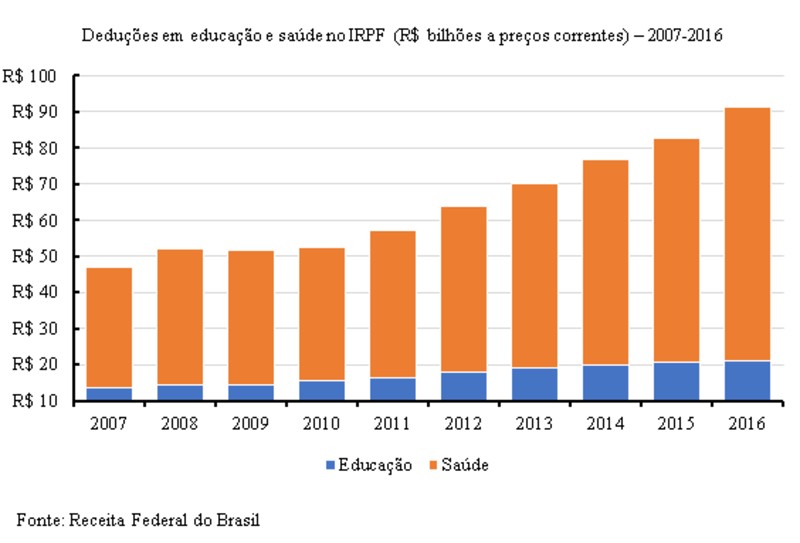

O terceiro fator que colabora para a redução da alíquota são os abatimentos com despesas privadas. As despesas médicas foram de R$ 70,2 bilhões e as de educação chegaram a R$ 21,2 bilhões. Há algumas ocupações de servidores públicos do Estado brasileiro, que além de estarem entre as maiores médias de rendimento e de patrimônio líquido, foram também as ocupações que mais abateram despesas no IRPF. O valor das deduções dos procuradores e promotores do Ministério Público e dos membros do Poder Judiciário e do Tribunal de Contas chegaram a R$ 760 milhões. A fundamentação do IRPF é redistribuir renda através de serviços públicos e não subsidiar serviços privados e individuais.

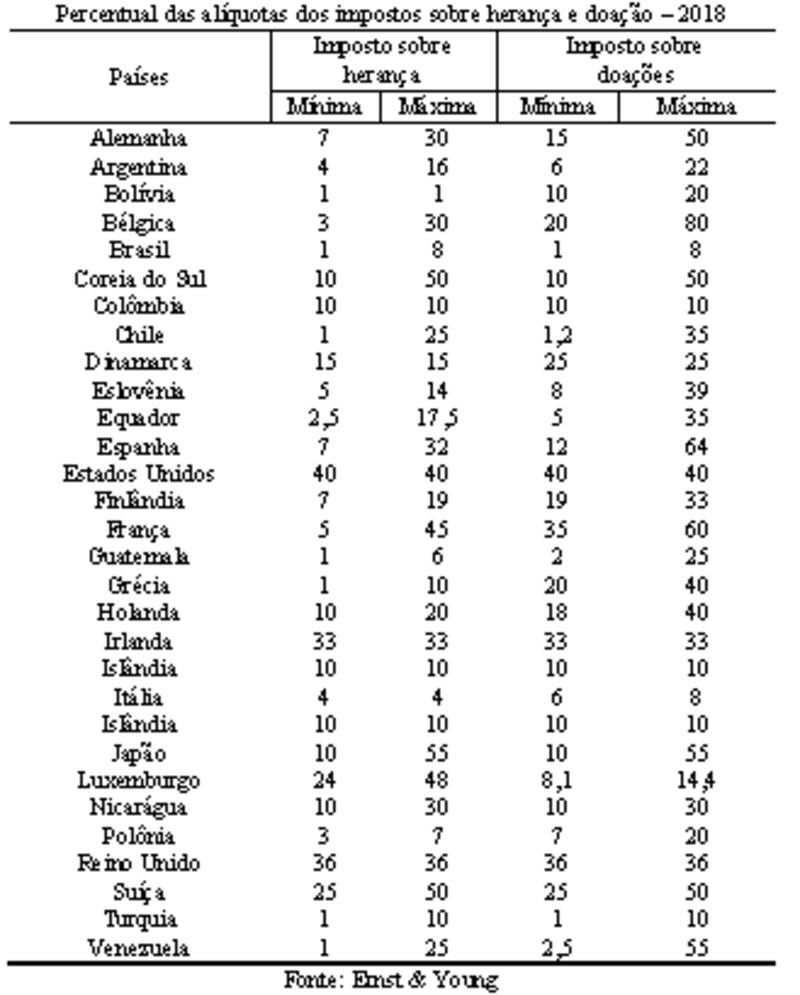

Em relação ao conjunto de tributos incidentes no patrimônio, o imposto sobre heranças e doações é totalmente desalinhado internacionalmente. A baixa alíquota de 8%, fixada durante o governo de Fernando Collor, contribui apenas 0,4% do total da arrecadação tributária. Há outros impostos que também contribuem para a baixa participação dos impostos sobre patrimônio na arrecadação. O Brasil é um país extenso territorialmente e conformado por vastas áreas rurais, mas os dados da Receita Federal do Brasil apontam uma participação do Imposto Territorial Rural (ITR) de 0,1% na arrecadação tributária.

Outra questão é a falta de regulamentação pelo Congresso Nacional do Imposto sobre Grandes Fortunas (IGF) previsto na Constituição do País desde 1988. O estudo de Antônio Freitas sinaliza que um terço dos próprios legisladores sofreriam incidência do imposto, caso houvesse IGF a partir de R$ 3 milhões.

De acordo com as declarações do IRPF do ano de 2016, 1.549 beneficiários receberam uma média de R$ 11,7 milhões de herança ou doação na forma de transferência patrimonial. Esses pagaram no máximo uma alíquota de 8%, sendo que apenas dez estados do Brasil chegam neste patamar de cobrança. Esses mesmos beneficiários declararam terem pago uma alíquota efetiva média de 0,4% no IRPF, possuindo um rendimento médio anual de R$ 21,5 milhões e um patrimônio líquido médio de R$ 67,2 milhões.

Os maiores beneficiários de heranças e doações no Brasil são produtores na exploração agropecuária, presidentes e diretores de empresa industrial. Além de pagarem uma alíquota baixa na hora de receber a herança e doação, os primeiros são os mesmos que contribuem apenas para 0,1% no ITR, enquanto os segundos são os maiores beneficiários com a isenção de dividendos.

Os recebimentos de heranças e doações revelam duas implicações para a desigualdade. A primeira é pagar baixas alíquotas no momento de receber os bens e diretos. A segunda é possuírem alto percentual isento de tributação, contribuindo proporcionalmente menos no IRPF. A combinação desses fatores sedimenta a alta concentração patrimonial no Brasil, visto a influência que as heranças e as doações exercem sobre gerações futuras e sobre as rendas ao longo da vida.

Freitas estimou que se a alíquota efetiva média do imposto sobre herança e doação no Brasil (3,7%) se igualasse à dos Estados Unidos (29%), por exemplo, a arrecadação adicional poderia chegar a R$ 31,9 bilhões anuais, passando muito dos R$ 7,3 bilhões arrecadados em 2016. Freitas também estimou alíquotas efetivas de 0,3% a 2% de IGF para o Brasil. A arrecadação seria de R$ 40,7 bilhões.

As estimativas de Sérgio Gobetti e Rodrigo Orair de tributação de dividendos nos mesmos moldes vigentes até 1995 – com alíquota linear de 15% – trariam aos cofres públicos R$ 53 bilhões. Se a tributação fosse progressiva, com as mesmas alíquotas do IRPF, a arrecadação chegaria a R$ 70 bilhões. Gobetti e Orair efetuaram estimativa de arrecadação com alíquota máxima no IRPF de 35%, como era em países como Argentina, Equador, México e Turquia em 2016. A mudança na alíquota traria um aumento de arrecadação de pelo menos R$ 90 bilhões.

Todos os casos acima elencados denotam que há sim vasto espaço para ajustar as contas pelas receitas sem aumentar a carga tributária. A maior progressividade no imposto sobre herança e doações, aumento da alíquota máxima do IRPF, instituição do imposto sobre grandes fortunas, retorno da tributação de dividendos, a revisão de deduções em educação e saúde no IRPF trariam aproximadamente R$ 324 bilhões de arrecadação. Com efeitos distributivos, sociais e também econômicos, haja vista que a redistribuição de renda teria efeito no consumo e, portanto, no crescimento econômico.

A tese de menos tributação sobre o capital em prol de mais investimentos não encontra respaldo empírico consistente. Esses modelos e os teoremas que se popularizaram a partir de 1980, têm sido questionados, inclusive, por aqueles que deram sustentação às proposições de menor progressividade tributária, como é o caso de Anthony Atkinson, Joseph Stiglitz e James Mirrlees. O comportamento do investimento privado, no Brasil, tem sido mais de complementariedade do investimento público. A série de medidas adotadas a partir dos anos 90 não aumentaram o investimento privado, entretanto, parecem colaborar para a desigualdade de rendimentos e de patrimônio.

Leia mais

- Reforma tributária como alternativa à reforma da Previdência. Entrevista especial com Eduardo Fagnani

- Reforma tributária e a redução da regressividade do imposto: Reverter a origem dos tributos de impostos sobre consumo e serviços para impostos sobre a renda. Entrevista especial com Rodrigo de Losso

- Reforma tributária é fundamental para Estado recuperar protagonismo. Entrevista especial com Fabrício Augusto de Oliveira

- No topo da pirâmide brasileira, 270 mil pessoas compõem o 1% mais rico. Entrevista especial com Rodrigo Orair

- O 1% mais rico está ficando ainda mais rico, e as coisas não dão sinais de mudança

- A carga tributária e a desigualdade: breve histórico

- Movimento por reforma tributária visa unir o crescimento à proteção social

- Ex-banqueiro diz que Brasil precisa deixar de ser refém do 1% mais rico

- Brasil tem maior concentração de renda do mundo entre 1% mais rico

- Brasil não cresce se não reduzir sua desigualdade, diz Thomas Piketty

- As três irmãs do apocalipse social contra o Estado de Bem-Estar. Entrevista especial com Pedro Rossi

- A miséria intelectual dos economistas de mercado

- A premissa do sistema tributário é cobrar impostos dos trabalhadores. Entrevista especial com Evilásio Salvador

- Estudo escancara retrocesso social com a emenda do teto de gastos

- O regressivo sistema tributário brasileiro

- Mordida do leão poupa lucros de super-ricos e mira nos salários

- Brasil deixou de arrecadar R$ 2 bilhões com isenções a agrotóxicos em 2018

- Volta da tributação sobre lucros e dividendos renderia R$ 60 bilhões

- “A PEC do teto dos gastos é contra o povo e a favor do rentismo”, declara o economista Marcio Pochmann

- ‘Donos de propriedade pagam pouco imposto’, diz Marcio Pochmann