04 Abril 2023

O ousado otimismo que ganhou expressão em março de que a recessão será evitada se mostrará infundado.

O artigo é de Michael Roberts, economista, publicado por A Terra é Redonda, 30-03-2023. A tradução é de Eleutério F. S. Prado.

Eis o artigo.

Os preços das ações dos bancos se estabilizaram no início desta semana. E todos os principais funcionários do Federal Reserve, do Tesouro dos EUA e do Banco Central Europeu estão assegurando aos investidores que a crise acabou. Na semana passada, o presidente do Fed, Jerome Powell, disse que o sistema bancário dos EUA era “forte e resiliente” e não havia risco de um colapso bancário como em 2008-9.

A secretária do Tesouro dos EUA, Janet Yellen, por sua vez, disse que o setor bancário dos EUA estava “se estabilizando”. Afirmou que o sistema bancário dos EUA era forte. Além disso, o presidente do BCE, Christiane Lagarde, disse repetidamente a investidores e analistas que “não havia oposição” entre combater a inflação aumentando as taxas de juros e preservar a estabilidade financeira.

Portanto, tudo está bem ou pelo menos logo estará. E isso supostamente se deve ao maciço apoio à liquidez que o Fed e outros órgãos de empréstimo do governo dos EUA estão oferecendo. Além disso, os bancos mais fortes intervieram para comprar os bancos em colapso (SVB e Credit Suisse) ou investir dinheiro em bancos falidos (First Republic).

Então está tudo acabado? Bem, nada acaba até que acabe! Os últimos dados do Fed mostram que os bancos americanos perderam US$ 100 bilhões em depósitos em uma semana. Desde que a crise começou, há três semanas, enquanto os grandes bancos americanos adicionaram US$ 67 bilhões aos seus depósitos, os pequenos bancos perderam US$ 120 bilhões e os bancos estrangeiros, US$ 45 bilhões.

Para cobrir essas saídas e se preparar para mais retiradas, os bancos americanos tomaram emprestados US$ 475 bilhões do Fed. Esse montante está dividido igualmente entre bancos grandes e pequenos, embora em relação ao seu tamanho, é certo que os bancos pequenos contraíram empréstimos duas vezes maiores do que os grandes.

Os bancos mais fracos dos EUA vêm perdendo depósitos há mais de dois anos para os bancos mais fortes. Contudo, mais US$ 500 bilhões foram retirados desde o colapso do SVB em 10 de março e US$ 600 bilhões desde que o Fed começou a aumentar as taxas de juros. Trata-se de um recorde.

Para onde estão indo todos esses depósitos? Nas últimas três semanas, metade desses US$ 500 bilhões foram para bancos maiores e mais fortes; a outra metade foi dirigida para fundos do mercado monetário. O que está acontecendo é que os depositantes (principalmente indivíduos ricos e pequenas empresas) estão em pânico com a possibilidade de seu banco falir tal como o SVB e, portanto, estão mudando para grandes bancos ‘mais seguros’. Ademais, os depositantes veem que, com o aumento das taxas de juros em geral, o qual vem sendo impulsionado pelos bancos centrais para “combater a inflação”, há melhores resultados aplicando em títulos nos fundos do mercado monetário.

O que são fundos do mercado monetário? Não são bancos, mas instituições financeiras que oferecem uma taxa melhor do que os bancos. Como eles fazem isso? Ora, eles não oferecem nenhum serviço bancário. Os FMMs – como são chamados – são apenas veículos de investimento que pagam taxas mais altas. Eles podem fazer isso comprando, por sua vez, títulos de curto prazo, como títulos do Tesouro, que oferecem apenas uma taxa de retorno ligeiramente mais alta.

Assim, os FMMs obtêm um pequeno ganho de juros, mas como operam com grandes quantias, conseguem se tornar viáveis. Mais de US$ 286 bilhões inundaram os fundos do mercado monetário até agora em março. Este último foi o mês de maior entrada desde o auge da crise do Covid-19. Embora não seja uma grande mudança em relação ao tamanho do sistema bancário dos EUA (é menos de 2% dos US$ 17,5 trilhões de depósitos bancários), o fato mostra que os nervos permanecem à flor da pele.

Ora, vamos nos lembrar de como tudo isso começou. Tudo se iniciou quando o Silicon Valley Bank (SVB) fechou as portas. Em seguida, veio o Signature Bank que era especializado em criptomoeda. Em seguida, o First Republic teve que ser resgatado por uma coalisão de grandes bancos. Então, na Europa, o banco Credit Suisse quebrou em menos de 48 horas.

A causa imediata dessas recentes falências bancárias, como sempre, foi a perda de liquidez. O que se quer dizer com isso? Os depositantes do SVB, First Republic e Signature começaram a sacar seu dinheiro em um certo momento e, assim, esses bancos deixaram de possuir dinheiro vivo para atender às demandas dos depositantes.

Por que isso acontece? Há duas razões principais. Em primeiro lugar, grande parte do dinheiro depositado nesses bancos foi reinvestido em ativos pelos conselhos dos bancos, que perderam enormemente seu valor no último ano. Em segundo lugar, muitos dos depositantes desses bancos, principalmente pequenas empresas, descobriram que não estavam mais lucrando ou obtendo financiamento extra de investidores, mas ainda precisavam pagar suas contas e funcionários. Então, eles começaram a sacar dinheiro em vez de mantê-lo e acumulá-lo no banco.

Por que os ativos dos bancos perderam valor? Tudo se resume ao aumento das taxas de juros em todo o setor financeiro, impulsionado pelas ações do Federal Reserve para aumentar sua taxa básica de juros de forma acentuada e rápida, supostamente para controlar a inflação. Como isso funciona?

Bem, para ganhar dinheiro, digamos que os bancos ofereçam aos depositantes juros de 2% ao ano sobre seus depósitos. Eles devem cobrir esses juros, concedendo empréstimos a taxas mais altas aos clientes ou investindo o dinheiro dos depositantes em outros ativos que rendem taxas de juros mais altas. Os bancos podem obter essa taxa mais alta se comprarem ativos financeiros que pagam mais juros ou que possam vender com lucro (mas podem ser mais arriscados), como títulos corporativos, hipotecários ou ações.

Os bancos podem comprar títulos, que são mais seguros porque os bancos recebem seu dinheiro integralmente no final do vencimento do título – digamos, cinco anos. E a cada ano o banco recebe uma taxa de juros fixa mais alta do que os 2% que seus depositantes recebem. Obtém uma taxa mais alta porque emprestam a longo prazo e, por isso, não pode ter seu dinheiro de volta imediatamente, mas devem esperar até mesmo por anos segundo os contratos.

Os títulos mais seguros são os do governo porque o Tio Sam (provavelmente) não vai deixar de resgatar o título depois de cinco anos. Assim, os gerentes do SVB pensaram que estavam sendo muito prudentes ao comprar títulos do governo. Mas aqui está o problema.

O banco compra – suponha-se – um título do governo por $ 1.000 que “vencerá” em cinco anos (ou seja, o aplicador receberá seu investimento integralmente após cinco anos), o qual paga supostamente juros de 4% ao ano; como ele paga aos seus clientes depositantes apenas 2 % ao ano, ele está ganhando dinheiro. Mas se o Federal Reserve aumenta a taxa de juros em 1%, os bancos também devem aumentar as taxas que pagam aos depositantes ou, então, perderão clientes. O lucro do banco se reduz. Pior ainda, o preço de seu título de £ 1.000 existente no mercado secundário de títulos (que é como um mercado de carros usados) cai. Por que? Porque, embora os títulos do governo ainda paguem 4% ao ano, o diferencial entre os juros dos títulos e os juros atuais do dinheiro ou de outros ativos de curto prazo diminuiu.

Agora, se o banco precisar vender o seu título no mercado secundário para obter dinheiro, qualquer comprador potencial desse “papel” não estará mais disposto a pagar $ 1.000 por ele; ele quer dar apenas $ 900. Isso porque o comprador, pagando apenas $ 900 e ainda recebendo os 4%, pode agora obter um rendimento de juros de 4/900 ou 4,4%, o que tornar a compra vantajosa. O SVB tinha uma enorme quantidade de títulos que comprou “ao par” ($ 1.000), mas que “agora” valia menos no mercado secundário ($ 900). Portanto, tinha “perdas não realizadas” em seus livros.

Mas por que isso importa se não precisa vendê-los? O SVB poderia esperar até o vencimento dos títulos e, então, receber de volta todo o dinheiro investido, mais juros, ao longo de cinco anos. Mas aqui está a segunda parte do problema do SVB. Com o Fed subiu as taxas de juros e a economia desacelerou no rumo de uma recessão, o setor de tecnologia em que o SVB se especializou começou a ter problemas. Como as empresas do setor passaram a perder margem e massa de lucro, foram forçados a “queimar” a própria liquidez, esgotando assim os seus depósitos no SVB.

Ora, o SVB não tinha caixa líquido suficiente para atender às retiradas; em vez disso, tinha muitos investimentos que não haviam amadurecido. Quando isso se tornou óbvio para os depositantes, aqueles que não estavam cobertos pelo seguro de depósito estatal (algo acima de 250 mil dólares) entraram em pânico… correram ao banco para retirar o dinheiro nele depositado. Isso ficou óbvio quando o SVB anunciou que teria de vender grande parte de seus títulos com prejuízo para cobrir saques. As perdas pareciam ser tão grandes que ninguém colocaria dinheiro novo no banco e, assim, o SVB logo declarou falência.

Assim, a falta de liquidez se transformou em insolvência – tal como sempre acontece. Quantas pequenas empresas, em momentos de dificuldade, acham que poderiam ter superado a falta de liquidez se tivessem obtido um pouco mais de financiamento de seu banco ou de um eventual investidor, permanecendo assim no negócio? Em vez desse “sonho”, como não receberam mais ajuda, tiveram de cair fora do mercado. Isso é basicamente o que aconteceu nesses bancos.

Mas o argumento corrente é que estes casos são pontuais e que as autoridades monetárias agiram rapidamente para estabilizar a situação, reduzindo assim, sensivelmente, o pânico dos depositantes. Duas coisas foram feitas pelo governo, pelo Fed e pelos grandes bancos. Primeiro, eles ofereceram fundos para atender à demanda dos depositantes por seu dinheiro. Embora nos Estados Unidos, quaisquer depósitos em dinheiro acima de $ 250.000 não sejam cobertos pelo governo, o governo renunciou a esse limite e disse que vai cobrir todos os depósitos (somente para esses bancos) como uma medida de emergência.

Em segundo lugar, o Fed criou um instrumento de empréstimo especial chamado Bank Term Funding Program, por meio do qual os bancos podem obter empréstimos por um ano, usando os títulos como garantia “ao par”. Ao fazê-lo, obtém dinheiro para atender às retiradas dos depositantes. Portanto, eles não precisam vender os seus títulos abaixo do par tal como o mercado está exigindo agora. Essas medidas visam interromper a corrida, motivada por pânico, aos bancos.

Mas aqui está o problema. Alguns argumentam que o SVB e os outros bancos são pequenos e bastante especializados. Portanto, eles não refletem quaisquer problemas sistêmicos mais amplos. Mas isso é bem duvidoso. Primeiro, o SVB não era um banco pequeno, mesmo sendo especializado no setor de tecnologia – era o 16º maior entre os bancos dos EUA; ademais, a sua queda foi a segunda maior da história financeira dos EUA. Além disso, um relatório recente da Federal Deposit Insurance Corporation mostra que o SVB não está sozinho no fato de ter enormes “perdas não realizadas” em seus livros. O total para todos os bancos é atualmente de US$ 620 bilhões, ou seja, 2,7% do PIB dos EUA. Esse é o impacto potencial, seja para os bancos seja em consequência para a economia como um todo, se essas perdas forem concretizadas.

De fato, 10% dos bancos têm perdas não reconhecidas maiores do que aquelas encontradas no SVB. O SVB também não foi o banco mais mal capitalizado, com 10% dos bancos tendo capitalização menor que o SVB. Um estudo recente descobriu que o valor de mercado dos ativos do sistema bancário é US$ 2 trilhões menor do que o sugerido pelo valor contábil dos ativos (contabilização de carteiras de empréstimos mantidas até o vencimento). Os ativos bancários marcados a mercado caíram em média 10% em todos os bancos; ademais, o 5º percentil inferior experimentou um declínio de 20%. Pior ainda, se o Fed continuar a aumentar as taxas de juros, os preços dos títulos cairão ainda mais, as perdas não realizadas aumentarão e mais bancos enfrentarão falta de liquidez.

Portanto, as atuais medidas de emergência podem não ser suficientes. A alegação atual é que a liquidez extra pode ser financiada por bancos maiores e mais fortes; eles podem assumir o controle dos bancos mais fracos, restaurando assim a estabilidade financeira sem afetar os trabalhadores. Esta é a solução de mercado em que os grandes abutres canibalizam a carniça morta – por exemplo, o braço SVB do Reino Unido foi comprado pelo HSBC por £ 1. No caso do Credit Suisse, as autoridades suíças forçaram uma aquisição pelo maior banco UBS por um preço de um quinto do valor de mercado atual desse banco.

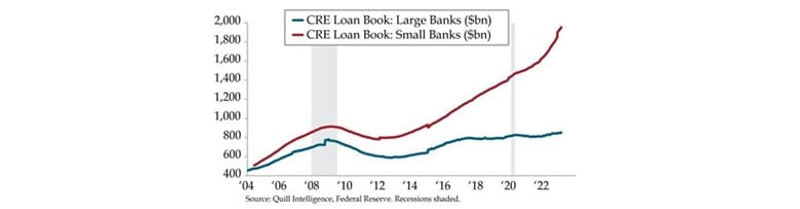

E isso não é o fim dos problemas vindouros. Os bancos dos EUA estão fortemente posicionados em ativos imobiliários comerciais (CRE), ou seja, escritórios, fábricas, supermercados etc. (Veja-se isso no gráfico abaixo que apresenta dados os grandes e os pequenos bancos). Os empréstimos como parcela das reservas bancárias aceleraram de 25% ao ano para 95% ao ano no início de 2023 nos pequenos bancos e 35% nos grandes bancos.

Mas os preços dos imóveis comerciais vêm caindo desde o fim da pandemia, com muitos deles vazios e, portanto, sem receber aluguel. E agora, com as taxas de hipotecas comerciais subindo devido aos aumentos do Fed e do BCE, muitos bancos enfrentam a possibilidade de mais inadimplência em seus empréstimos.

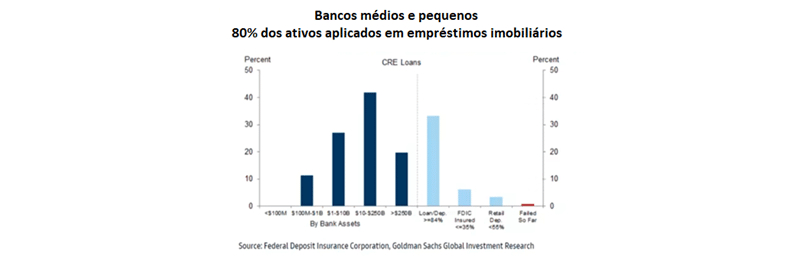

Já nas últimas duas semanas, US$ 3 bilhões em empréstimos se tornaram inadimplentes devido ao colapso dos desenvolvedores. Em fevereiro, o maior proprietário de escritórios em Los Angeles, Brookfield, deixou de pagar US$ 784 milhões; em março, a Pacific Investment Co. deixou de pagar US$ 1,7 bilhão em notas hipotecárias e a Blackstone deixou de pagar US$ 562 milhões em títulos. E há mais US$ 270 bilhões desses empréstimos (ou seja, CRE) com vencimento no curto prazo. Além disso, esses empréstimos são altamente concentrados. Os pequenos bancos detêm 80% do total de empréstimos do tipo CRE no valor de US$ 2,3 trilhões (veja-se o gráfico em sequência).

O risco dos empréstimos CRE ainda não se manifestaram. Mas atingirá os bancos regionais, já cambaleantes, com mais força. Trata-se de uma espiral viciosa. A inadimplência das CRE prejudica os bancos regionais, pois a queda na ocupação dos escritórios e o aumento das taxas de juros deprimem as avaliações das propriedades, criando perdas. Por sua vez, os bancos regionais prejudicaram os incorporadores imobiliários ao impor padrões de empréstimo mais rígidos após o SVB. Isso priva os mutuários de imóveis comerciais de crédito a preços razoáveis, reduzindo suas margens de lucro e aumentando a inadimplência.

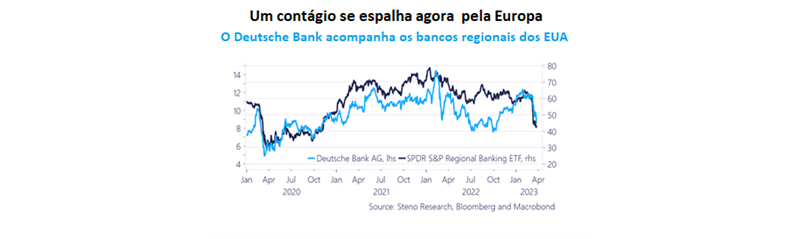

Ademais, há ainda outro risco ainda não resolvido, qual seja ele, o risco internacional. A liquidação do banco internacional suíço de 167 anos, Credit Suisse e sua aquisição forçada por seu rival UBS só foi possível com a baixa do valor de US$ 18 bilhões de todos os títulos secundários do CS mantidos por fundos de hedge, investidores privados e outros bancos, globalmente.

Cancelar títulos (dívidas) e salvar os acionistas da CS não tem precedentes na lei financeira. Isso aumentou o risco de manter esses títulos bancários, apesar das garantias do BCE de que isso não aconteceria na zona do euro. Como resultado, os investidores começaram a se preocupar com outros bancos. Em particular, os seus olhos se concentram agora nas dificuldades do maior banco da Alemanha, o Deutsche Bank, que após os eventos do Credit Suisse deixou de ser “grande demais para falir”.

O que isso mostra é que a afirmação repetida pela presidente do BCE, Christiane Lagarde, vem a ser um disparate. Eis que ela afirma que não há “oposição” entre combater a inflação com aumentos das taxas de juros e estabilidade financeira, mesmo se os bancos estão lutando para manter os depositantes e evitar a inadimplência dos seus empréstimos. De fato, um artigo recente de importantes acadêmicos financeiros, incluindo o ex-governador do Reserve Bank of India, diz bem o contrário. Afirma que “as evidências sugerem que a expansão e o encolhimento dos balanços dos bancos centrais envolvem oposição entre política monetária e estabilidade financeira”.

A rejeição dos perigos do passado e do futuro pelas autoridades monetárias não deveria ser surpresa para os leitores do meu blog. O economista ortodoxo, Jason Furman, observou que, após a crise financeira global de 2008-9, o Fed começou a fazer relatórios regulares de estabilidade financeira. Mas, veja-se o seu comentário sobre precisão desses informes: “O Fed perdeu completamente o que aconteceu – não mostrou nem um pingo de preocupação. Duas interpretações acodem: a primeira, aponta para a incompetência; a outra afirma que essas coisas são difíceis, mesmo que sejam óbvias em retrospecto”. Por exemplo, o relatório de 2022 “apresentou uma imagem reconfortante do setor financeiro. E foi especialmente sereno em relação aos bancos – tanto no que se refere ao seu capital quanto à possibilidade de que sofram corridas de depositantes”.

O relatório do Fed nunca previu elevações nas taxas de juros. E, no entanto, quando as taxas de juros começaram a subir, deveria ter ficado claro que os bancos teriam perdas em relação à marcação do mercado; eles não estavam contabilizando em suas carteiras essas perdas que permaneciam como possíveis até o vencimento. Esse risco foi descartado em nota de rodapé porque o Fed achava que taxas de juros mais altas significariam ganhos na receita líquida de juros dos bancos. A mesma história ocorreu com o Swiss National Bank; ele fez uma avaliação confiante do futuro do Credit Suisse há apenas alguns meses atrás.

Quanto à regulamentação bancária, tenho batido o tambor da negação do “evidente”; tenho afirmado que ela é incapaz de evitar crises que ocorrem em diversas circunstâncias na economia capitalista. Agora, em apoio a minha tese, veja-se o que disse um professor e especialista jurídico em regulação bancária: “Na esteira da crise de 2008, o Congresso ergueu um enorme edifício legal para governar as instituições financeiras – a Lei Dodd-Frank. Ora, no decorrer de um fim de semana foi visto que era tudo uma construção cara e esbanjadora. De que adianta ter um enorme conjunto de regulamentos… se eles não são cumpridos? Ter limites de seguro de depósito…se forem desrespeitados? Dodd-Frank ainda está nos livros, mas as suas disposições prudenciais estão praticamente mortas. Por que alguém deveria seguir seus regulamentos agora, já que serão desconsiderados assim que forem inconvenientes? E por que o público deveria confiar que está sendo protegido quando as regras não são seguidas? Aliás, alguém olhou o plano de resolução do SVB ou foi tudo um show?”

“Realmente não sei como poderei ensinar regulamentação bancária prudencial depois do caso SVB. Como ensinar aos alunos as regras formais – supervisão, limites de exposição e concentração, ação corretiva imediata, limites de seguro de depósito – quando se sabe que as regras não são seguidas?” “As regras sempre são jogadas pela janela nas crises financeiras e depois há muitos acenos de dedo e novas regras que são seguidas até a próxima crise, quando também não o serão.”

Ademais, o chefe do principal regulador financeiro do mundo, Pablo Hernández de Cos, presidente do Comitê de Supervisão Bancária da Basileia, disse na semana passada que “a única maneira de impedir totalmente uma corrida aos bancos seria exigir que eles mantivessem todos os seus depósitos em ativos líquidos, mas aí você não teria mais bancos”. O que ele quer dizer é que não poderiam existir bancos que têm como objetivo lucrar e especular em todas as oportunidades; mas ainda se poderia ter bancos sem fins lucrativos fornecendo um serviço público. Mas, claro, isso não está na ordem do dia.

Agora surgiu a notícia de que o falido Banco do Vale do Silício pagou enormes bônus a seus executivos seniores com base na lucratividade do banco – para obter esse resultado, os executivos investiram em ativos de longo prazo mais arriscados para aumentar a lucratividade e, assim, ganhar bônus maiores. E isso não é tudo. Pouco antes de o banco falir, ele concedeu enormes empréstimos a taxas favoráveis a altos executivos, gerentes e acionistas no valor de US$ 219 milhões. Ora, ninguém pode obter isso não sendo um “insider”.

O que deu errado no SVB? O presidente do Fed, Jay Powell, colocou a coisa desta forma: “Em um nível básico, a administração do Silicon Valley Bank falhou terrivelmente. Eles fizeram o banco crescer muito rapidamente. Eles expuseram o banco a riscos significativos de liquidez, assim como a riscos de taxa de juros. Não obtiveram, entretanto, cobertura para esses riscos.” Mas “agora sabemos que os supervisores viram esses riscos e intervieram”. Realmente? Se assim foi, eles estavam um pouco atrasados! “Sabemos que o SVB experimentou uma corrida bancária rápida e massiva sem precedentes. Este é um grupo muito grande de depositantes conectados, grupo concentrado de depositantes conectados em uma corrida muito, muito rápida. Mais rápido do que o registro histórico sugere”. Ah! Então foi por isso que o Fed foi pego de surpresa!

Mas não se preocupe, ele garantiu que isso não acontecerá novamente. “De nossa parte, estamos fazendo uma revisão da supervisão e regulamentação. Meu único interesse é identificar o que deu errado aqui. Como isso aconteceu é a questão. O que deu errado? – essa é a pergunta. É preciso respondê-la. E nós vamos respondê-la. Em seguida, faremos uma avaliação de quais são as políticas corretas a serem implementadas para que isso não aconteça novamente. Em seguida ainda, implementaremos essas políticas.”

Mas esta é uma explicação superficial. Sempre haverá alguma linha de falha no setor bancário. Como Marx explicou, o capitalismo é uma economia monetária em que o dinheiro é o início e o fim do processo circular de acumulação. A produção não tem o propósito de atender à demanda; o consumo é apenas uma condição para o verdadeiro propósito que consiste em obter lucro e mais lucro à medida que passa o tempo. A produção põe mercadorias à venda em um mercado para ser trocada por dinheiro. E o dinheiro é necessário para comprar mercadorias. A lógica do mais-dinheiro domina no sistema capitalista.

Dinheiro e mercadorias não são a mesma coisa, então a circulação de dinheiro e mercadorias está inerentemente sujeita ao colapso. A qualquer momento, os detentores de dinheiro podem se abster de comprar mercadorias pelos preços atuais para, em vez disso, acumulá-lo. Então, aqueles que vendem mercadorias devem reduzir os preços ou até mesmo falir por falta de compradores. Muitas coisas podem desencadear esse colapso na transação de dinheiro por mercadorias ou na transação de dinheiro por ativos financeiros tais como títulos ou ações – capital fictício, eis como Marx o chamou. E isso pode acontecer de repente.

Mas a principal causa subjacente é sempre a superacumulação de capital nos setores produtivos da economia ou, em outras palavras, a queda na rentabilidade do investimento na produção de mercadorias. As empresas de tecnologia, clientes do SVB, estavam vendo ocorrer uma queda nos lucros e, por isso, estavam sofrendo uma perda de financiamento dos chamados capitalistas de risco (investidores em startups). Elas, então, tiveram que gastar os seus depósitos em dinheiro. Isso destruiu a liquidez do SVB e o forçou a anunciar uma liquidação de seus ativos em títulos. Paralelamente, as taxas de juros subiram, aumentando o custo dos empréstimos. Uma crise de ‘liquidez’ está agora se formando no setor imobiliário e em bancos com grandes dívidas de títulos.

Portanto, a crise bancária ainda não acabou. De fato, alguns argumentam que pode haver uma crise contínua que dure anos – ecoando, assim, o que aconteceu durante a crise no sistema de poupança e empréstimo, ocorrida dos anos 1980-90.

O que é certo é que os prazos de crédito estão ficando mais apertados, os empréstimos bancários vão cair e as empresas dos setores produtivos terão cada vez mais dificuldade para levantar recursos para investir e as famílias para comprar itens caros. Isso vai levar as economias a uma recessão este ano. O ousado otimismo que ganhou expressão em março de que a recessão será evitada se mostrará infundado. Ainda na semana passada, as próprias previsões do Federal Reserve para o crescimento econômico dos EUA neste ano foram reduzidas para apenas 0,4%, o que, se cumprido, significaria pelo menos dois trimestres de contração em meados deste ano.

E se a atual crise bancária se tornar sistêmica, como aconteceu em 2008, terá que haver uma “socialização” das perdas sofridas pela elite bancária por meio de resgates governamentais, o que elevará as dívidas do setor público (já em níveis recordes); tudo será feito às custas do resto, ou seja, da grande maioria das pessoas e das famílias) por meio de aumento de impostos e mais austeridade nos gastos e serviços públicos orientados para o bem-estar.

Leia mais

- Austeridade fiscal “vai por água abaixo” com a falência de bancos internacionais. Os desafios do Brasil diante da crise financeira internacional. Entrevista especial com Paulo Kliass

- Financeirização, Crise Sistêmica e Políticas Públicas. Revista IHU On-Line, Nº. 492

- A financeirização da vida. Revista IHU On-Line, Nº. 468

- A quebra dos bancos e a dos mitos. Artigo de Paulo Kliass

- Haddad na Fazenda. O que isso sinaliza? Artigo de Paulo Kliass

- A eterna chantagem do financismo. Artigo de Paulo Kliass

- A crise dos governos progressistas, 40 anos depois da queda do socialismo real, e a falta de clareza política da esquerda. Entrevista especial com Paulo Kliass

- Falências bancárias. Artigo de Stavros Mavroudeas

- A mais nova crise financeira e os criminosos de sempre

- Terrorismo fiscal e totalitarismo financeiro

- A utopia neoliberal do capitalismo digital

- Crise bancária internacional pode ‘asfixiar’ ainda mais o crédito no Brasil, afirma Pochmann

- O que é o capitalismo de “pontos de estrangulamento”

- Crise internacional nos bancos e risco de recessão devem antecipar queda de juros no Brasil

- O que Krugman e Stiglitz pensam sobre a queda do Banco do Vale do Silício?

- Os bancos centrais bolem com fogo

- Fogo no sistema bancário

- Bancos centrais, tecnologia e o fim da democracia. Artigo de José Rodrigues Filho

- “A recessão não será curta, nem superficial”. Entrevista com Nouriel Roubini

- “Só se pensa em salvar os bancos, as pessoas que estão arruinadas não interessam mais a ninguém”, constata Papa Francisco

- E se imprimissem dinheiro para algo mais do que salvar bancos? A teoria ganha adeptos

- Operação Salvar Bilionários

- E se nos livrássemos dos donos do dinheiro?

- Lições da crise de 2008 e 2009

- "A financeirização é a própria crise permanente que se torna forma de governo". Entrevista especial com Gigi Roggero

- “Voltará a crise de 2008, eu garanto”. Entrevista com Ann Pettifor

- O mito da austeridade é fascista e capitalista. Artigo de Gad Lerner

- A elite de Davos à deriva diante da “policrise” do capitalismo global

- Lehman Brothers: as 24h que mudaram o Ocidente rico

- “Voltar à austeridade nos levará ao desastre”. Entrevista com Adam Tooze

- Dez anos da crise que mudou o mundo

- Governo pagou quase o dobro de juros, mas dívida pública cresceu mais de R$ 708 bilhões

- O capitalismo de crise: lógicas e estratégias de dominação

- As agências qualificadoras em risco

- Bitcoins e a difícil fuga do sistema financeiro mundial. Entrevista especial com Alex Preukschat