15 Fevereiro 2018

"A instituição de impostos progressivos no Brasil nunca teve o apoio das hegemonias políticas, sobretudo dos setores empresariais. Os presidentes que intentaram efetuar alterações neste sentido foram destituídos", escrevem Róber Iturriet Avila, doutor em economia e professor da Universidade Federal do Rio Grande do Sul, e João Santos Conceição, graduando em Ciências Econômicas na Universidade do Vale do Rio dos Sinos, em artigo publicado pela Carta Capital, 14-02-2018.

Eis o artigo.

O sistema tributário de um país está intimamente relacionado ao desenvolvimento econômico e ao pensamento dominante na sociedade acerca do papel e do financiamento do Estado. Há ainda disputas entre correlações de forças dos diferentes estratos da sociedade e entre os entes federados. O presente texto expõe brevemente elementos históricos da tributação brasileira, em complemento ao artigo “Justiça tributária: como o Brasil recuou”, publicado anteriormente.

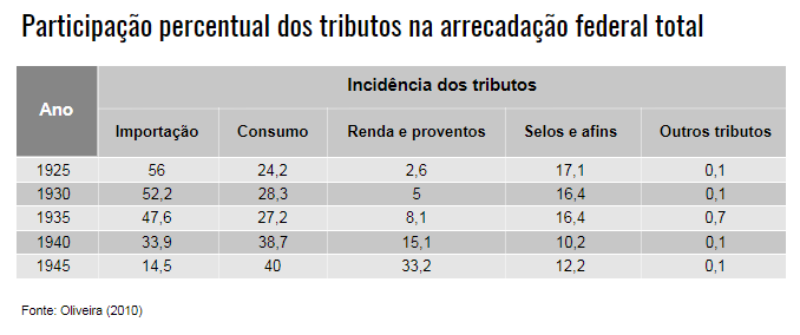

O perfil agroexportador da economia brasileira durante o período de 1889 e 1930 explica a importância dos impostos sobre importação e exportação. O imposto sobre exportação era de competência dos estados, tal fato deve-se ao poder que as oligarquias cafeeiras exerciam.

O imposto sobre importação era de competência do governo central. Esse último era responsável por mais da metade da receita dos cofres públicos, enquanto os demais tributos sobre o consumo representavam aproximadamente 30% até 1930.

Os choques externos decorrentes da crise de 1929 fizeram variar o preço do café e a demanda dos países centrais pelo produto, levando a menores níveis de produção, exportação, importação, renda e arrecadação. A saída encontrada pelo Estado foi estabelecer impostos internos na tentativa de aumentar as receitas. Um exemplo foi o Imposto sobre Consumo.

O Imposto de Renda passou por uma fase de ampliação da progressividade a partir da década de 1930, tendo a alíquota máxima passado de 20% para 50% após a Segunda Guerra Mundial.

Getúlio Vargas assumiu o poder por meio de uma ditadura de governo provisório, tendo por seus desafios centrais a crise e o combate ao Estado oligárquico. A Constituição de 1934 do Brasil promoveu alterações na estrutura tributária nas esferas estaduais e municipais. A despeito da centralização política, a Constituição de 1934 especificou as competências e o financiamento dos estados e dos municípios.

Entre o período do Plano de Metas e o golpe civil-militar, houve tentativas de alterar a estrutura tributária brasileira, como o anteprojeto de Código Tributário Nacional. Entretanto, as forças políticas existentes não permitiam profundas alterações.

Tais mudanças não foram legitimadas, pois desagradavam às forças políticas e econômicas que sustentavam o pacto de poder. Isto levaria, no início dos anos de 60, à redução da capacidade do Estado cumprir suas funções.

A inadequação do sistema tributário levaria à redução forçada da atuação do Estado. Neste sentido, a questão tributária no governo de João Goulart estava inserida nas Reformas de Base. A reforma tributária constituía-se em atualizar o sistema tributário brasileiro que estava praticamente inalterado desde 1946. A pretensão da reforma era ampliar os impostos progressivos.

A fala de Goulart aponta nesse sentido: “É universalmente sabido que o sistema tributário é o grande instrumento de distribuição de renda. [...] Impõe se reformar esse mesmo aparelho, tendo em vista também e, sobretudo, o aspecto social. O imposto só pode ser entendido como instrumento de justa distribuição de renda nacional, entre rendimentos do capital e salários. Da mesma forma, é preciso que opere como elemento de equilíbrio entre as classes, entre as diversas regiões do país e entre as unidades administrativas”.

O governo de Goulart aumentou a alíquota máxima de IR para 65%, alcançando o maior percentual da história, além de outras propostas nesta área. Esse foi um dos fatores de instabilidade do governo Goulart, que encontrava crescente resistência dos grupos econômicos que se beneficiavam com alianças com o capital estrangeiro.

Os governos militares subsequentes rechaçaram essas propostas ao implementarem a redução da escassa progressividade tributária. Uma das medidas desses governos foi a diminuição da alíquota máxima do IR concernente às pessoas físicas. Tais mudanças objetivavam incentivar a acumulação, garantir incentivos fiscais e financeiros para setores estratégicos e um novo modelo de federalismo fiscal.

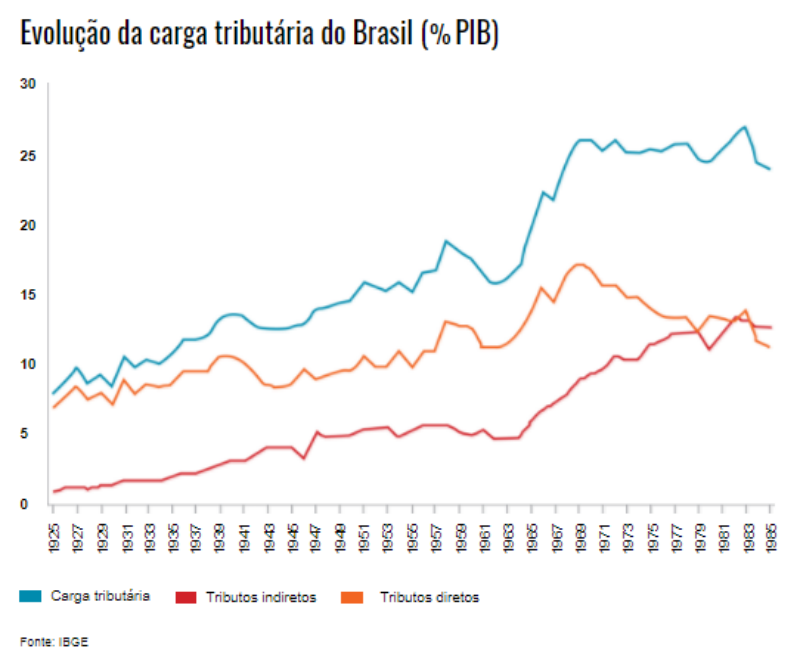

O gráfico na sequência explicita o acentuado aumento da carga tributária a partir do regime ditatorial. Os dados também mostram que esse aumento foi acompanhado pela menor participação de tributos diretos na carga tributária, ou seja, houve oneração às classes mais pobres. O resultado dessas e de outras reformas do período foi a concentração de renda e de patrimônio em paralelo à redução real do salário mínimo.

A instituição de impostos progressivos no Brasil nunca teve o apoio das hegemonias políticas, sobretudo dos setores empresariais. Os presidentes que intentaram efetuar alterações neste sentido foram destituídos.

Leia mais

- Estratificação de dados do IR revela desigualdade ainda maior no país

- Não se administra um Estado como uma padaria

- Os mais ricos pagaram 1,56% de sua renda total no Brasil

- Taxação sobre patrimônio e renda. Alternativas ao ajuste fiscal. Entrevista especial com Róber Iturriet Avila

- Reforma tributária seria mais eficiente que a PEC 241. Entrevista especial com Róber Iturriet Avila

- A crise fiscal e dos serviços públicos do Rio Grande do Sul: elementos para o debate

- O risco de disrupção na estratégia de aniquilar o PT

- Volta da tributação sobre lucros e dividendos renderia R$ 60 bilhões

- A premissa do sistema tributário é cobrar impostos dos trabalhadores. Entrevista especial com Evilásio Salvador