11 Outubro 2017

A reforma tributária em discussão na Câmara aprofunda as desigualdades.

A opinião é de Eduardo Fagnani, professor do Instituto de Economia da Unicamp, pesquisador do Centro de Estudos Sindicais e do Trabalho (Cesit) e coordenador da rede Plataforma Política Social, expressa no artigo publicado por CartaCapital, 11-10-2017.

Eis o artigo.

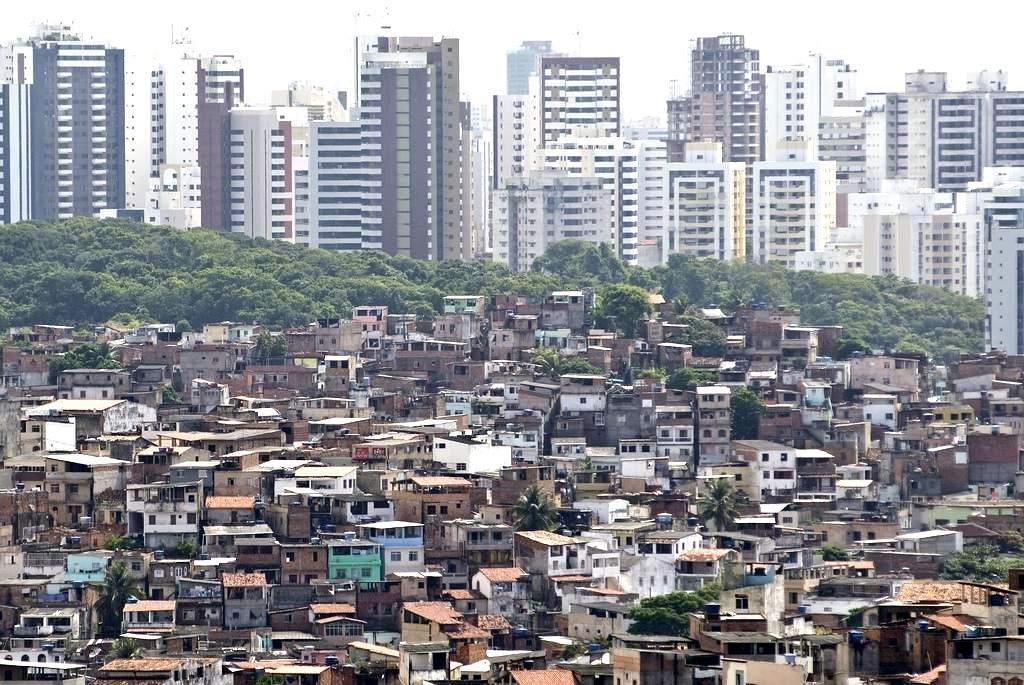

No “debate nacional” protagonizado pelos donos do poder é necessário insistir no óbvio. Foi o que fez o economista francês Thomas Piketty em sua recente passagem por aqui: “O Brasil não voltará a crescer de forma sustentável enquanto não reduzir a desigualdade e a extrema concentração da renda no topo da pirâmide social”.

Destacou que somos “um dos países mais desiguais do mundo”, só superados pela África do Sul e por alguns países do Oriente Médio, segundo as medições do instituto de pesquisa que dirige, o World Wealth and Income Database.

Para o autor de O Capital no Século XXI, a saída passa pela correção da crônica injustiça do sistema tributário e pelo aprofundamento das “políticas sociais adotadas nos últimos anos”. A mediocridade da agenda de reformas no Brasil caminha, porém, na contramão dos truísmos reafirmados por Piketty. Um dos objetivos da radicalização do projeto neoliberal em curso é a destruição do Estado Social inaugurado em 1988. No último país das Américas a abolir a escravidão, argumenta-se que as demandas sociais da democracia “não cabem no orçamento”.

Este processo de destruição pela asfixia financeira está sendo encenado pelo “teto” dos gastos públicos até 2036, pela ampliação da desvinculação constitucional de recursos para o gasto social (de 20% para 30%); e pela reforma da Previdência, que deve extinguir o direito básico à proteção na velhice.

O último suspiro da proteção social provavelmente virá da reforma tributária em tramitação no Congresso. Em primeiro lugar, ela não enfrenta as injustiças do sistema de impostos. Nenhuma atenção é dada ao essencial, contrariando a experiência de muitos países desenvolvidos há mais de um século: alíquotas mais altas do Imposto de Renda, combate às isenções para rendas de capital (como os dividendos pagos pelas empresas a seus acionistas) e taxação sobre transações financeiras, herança, patrimônio e grandes fortunas.

Em segundo lugar, a reforma extingue diversos tributos (IPI, IOF, CSLL, PIS, Pasep, Cofins, Salário-Educação, CIDE-Combustíveis, ICMS e ISS), a serem substituídos por um imposto sobre o valor agregado de competência estadual (Imposto sobre Operações com Bens e Serviços, IBS) e outro sobre bens e serviços específicos, de alçada federal (Imposto Seletivo, IS).

A simplificação do sistema de impostos é necessária. O problema é que os tributos constitucionalmente vinculados para a proteção social estão sendo extintos e substituídos por novos tributos sem vinculação. Caminha-se no sentido de desmontar as bases de financiamento das políticas sociais asseguradas pela Constituição de 1988 (CSLL, PIS, Pasep, Cofins) e por legislações anteriores (Salário-Educação).

A concretização dessas mudanças fragilizará o financiamento da Educação e o orçamento da Seguridade Social, afetando a sustentação dos gastos em setores como Previdência Social, Assistência Social, Saúde e Seguro-Desemprego.

Na prática, o “Teto de Gastos”, a ampliação da Desvinculação de Receitas da União (DRU) e a reforma tributária acabam com as vinculações constitucionais de recursos para as políticas sociais. Esse fato acentuará a assimetria entre a captura de recursos públicos pelo poder econômico e pela sociedade.

A história aponta vários exemplos nesse sentido. Observe-se que desde a Constituição de 1934 tem prevalecido a obrigatoriedade constitucional de se aplicarem no setor educacional porcentuais mínimos das receitas de impostos da União, dos estados e dos municípios.

A ditadura desobrigou os governos federal e estaduais dessa vinculação. Em consequência, declinaram os gastos com educação dessas instâncias.

Esse fato contribuiu para a aglutinação de grupos políticos e ideológicos de diferentes correntes em torno de um movimento reivindicando “mais verbas para a educação”. Diante desse cenário, ocorre, em 1976, a primeira tentativa de aprovar sua emenda nesse sentido, de autoria do senador João Calmon. Em 1983, a Emenda Calmon foi reapresentada e aprovada pelo Congresso. Posteriormente, a Constituição de 1988 restabeleceu de vez a prática, inaugurada em 1934.

Outro exemplo emblemático é a experiência do Sistema Único de Saúde no início dos anos 1990, quando o Ministério da Previdência decidiu utilizar integralmente as contribuições de empregados e empregadores sobre a folha de salários para cobrir os benefícios previdenciários.

O buraco na saúde pública permaneceu até 1996, quando o Congresso aprovou a Contribuição Provisória sobre Movimentações Financeiras (CPMF). A área econômica do governo Fernando Henrique Cardoso passou, no entanto, a utilizar os recursos conforme as conveniências da gestão das contas públicas. Nesse cenário, parlamentares defensores do SUS conseguiram aprovar, em 2002, a Emenda Constitucional 29, a estabelecer vinculação dos orçamentos nos três entes federativos.

E o que dizer da Seguridade Social, cujos recursos constitucionalmente vinculados (basta ler com atenção o artigo 195) são desviados para outras finalidades desde 1989? Como se vê, para os donos do poder, vale tudo para capturar recursos públicos. O que acontecerá com o financiamento da proteção social num contexto em que a Constituição não o ampare?

A resposta é igualmente óbvia, sobretudo após o País enveredar pela agenda de reformas “do mercado”, recusando-se a ouvir o que diz Piketty e outros críticos. Pobres “capitalistas” autofágicos, incapazes de “precificar” os custos econômicos, políticos e sociais de não enfrentarem a abissal concentração de renda no Brasil, com um sistema tributário mais justo e progressivo, e com o fortalecimento da rede de proteção social.

Leia mais

- O Capital no século XXI: O desmonte das teses liberais e da economia neoclássica. O artigo é de Cesar Sanson. Revista IHU On-Line, N° 443

- O capital no século XXI e sua aplicabilidade à realidade brasileira. O artigo é de Róbert Iturriet Avila e João Batista santos Conceição. Cadernos IHU ideias, N° 234

- Reforma tributária progressiva e expansão do gasto público são essenciais para reduzir as desigualdades. Entrevista especial com Rafael Georges

- Debate superficial ajudou a disseminar ilusões sobre queda da desigualdade

- Desigualdade no Brasil é maior do que se pensava, apontam novos estudos

- Política fiscal é essencial para combater desigualdades

- Brasil não cresce se não reduzir sua desigualdade, diz Thomas Piketty

- Orçamento 2018 ampliará desigualdade social no Brasil

- Construção de políticas públicas efetivas de combate à desigualdade tem que ser a agenda do Brasil. Entrevista especial com Fábio Castro

- 'Desigualdade no Brasil é escolha política', diz economista

- Se não atacar desigualdade, país cai para 2ª divisão, diz economista

- Desigualdade de renda no Brasil não caiu entre 2001 e 2015, revela estudo

- O combate às desigualdades exige um novo pacto capaz de atualizar os princípios que deram origem ao Estado de bem-estar social. Entrevista especial com Tatiana Roque

- A reforma tributária e o último suspiro da proteção social

- A reforma tributária tem que considerar a distribuição de renda e o financiamento dos serviços sociais. Entrevista especial com Pedro Rossi

- 'Reforma tributária é a grande agenda para uma candidatura de esquerda'

- A premissa do sistema tributário é cobrar impostos dos trabalhadores. Entrevista especial com Evilásio Salvador

- Como é a participação social no orçamento público pelo imposto de renda no Brasil e nos EUA