04 Outubro 2019

"O possível fim de uma série de gastos tributários deve ser avaliado de maneira esperançosa, porém cautelosa. Tal medida pode contribuir para o fim de milhões em benefícios fiscais para grandes empresas e o aumento das receitas públicas. Entretanto, o fim indiscriminado de tantas isenções vai contra a ideia de avaliar e revisar os gastos tributários para garantir que, quando aplicados, eles promovam o desenvolvimento regional ou setorial e diminuam as desigualdades".

O artigo é de Livi Gerbase, assessora política do Instituto de Estudos Socioeconômicos (Inesc), publicado por Outras Palavras, 02-10-2019.

Eis o artigo.

Nas últimas semanas, a “reforma” tributária tem ganhado destaque na pauta da política nacional. A intenção de Rodrigo Maia, Presidente da Câmara dos Deputados, é elaborar um único texto até final de outubro, que reuniria as três principais proposições apresentadas.

Para além da simplificação, que é o mote central das propostas, outra questão que está em jogo são os benefícios fiscais e gastos tributários. Benefícios fiscais acontecem quando empresas ou indivíduos recebem o direito de não pagar, ou reduzir o pagamento, de algum imposto. Já os gastos tributários federais, um conceito mais amplo (veja nota [1] ), são estimados em R$ 326 bilhões para o ano de 2020 sem contar as isenções fornecidas por estados e municípios. Dessa forma, centenas de bilhões de reais deixam de entrar nos cofres públicos anualmente, comprometendo a realização de gastos em políticas e promoção de direitos.

Por um lado, essas isenções são acompanhadas da justificativa de que estimulam o desenvolvimento de setores ou de regiões específicas e contribuem para reduzir desigualdades. Por outro, não é possível saber quem são os beneficiários das isenções nem se elas trouxeram os ganhos prometidos. O que sabemos é que a maioria dos gastos tributários vão para empresas, entre elas multinacionais como a Vale, o que evidencia a necessidade de revisão desses gastos indiretos do governo.

Diversas organizações da sociedade civil defendem o fim do sigilo dos gastos tributários, além da avaliação e revisão destes gastos governamentais. A campanha Só Acredito Vendo do Instituto de Estudos Socioeconômicos (Inesc) é uma delas. A entidade apoia o Projeto de Lei 188/2014, já aprovado no Senado, que obriga a Receita Federal a divulgar quais as empresas beneficiadas por isenções de impostos e contribuições – e com que montantes.

Como estão estruturadas as diferentes propostas de reforma tributária? E como elas lidam com as isenções fiscais e gastos tributários?

As propostas de “reforma” da Câmara e do Senado

As propostas mais relevantes até agora focam na simplificação de tributos, o que implica em uma substituição de impostos – isto é, a extinção de alguns tributos e criação de novos.

No quadro resumido abaixo, vemos as duas “reformas” tributárias cujos textos iniciais estão formulados: a Proposta de Emenda Constitucional (PEC) 45/2019, apresentada na Câmara pelo deputado Baleia Rossi (MDB-SP) e escrita pelo economista Bernard Appy; e a PEC 110/2019, elaborada pelo ex-deputado Luiz Carlos Hauly e defendida por um grupo de 66 senadores e senadoras. A segunda chegou a ser aprovada em Comissão Especial da Câmara, mas ainda não foi a plenário.

Os dois textos extinguem tributos federais e estaduais e criam um Imposto sobre Bens e Serviços (IBS), que se transformaria no principal tributo sobre consumo do país. Se aprovado, o IBS incidirá sobre bens e serviços. Os empresários poderão deduzir, na hora do recolhimento, os gastos com insumos. Esse tipo de tributo é conhecido internacionalmente como Imposto sobre Valor Adicionado (IVA). Do ponto de vista da disputa interna por impostos, ele seria cobrado no destino – isto é, no estado que consome a mercadoria. A simplificação não significa, em nenhuma dessas propostas, a diminuição ou mudança da composição da carga tributária.

Fonte: Senado e Câmara dos Deputados/Inesc

As propostas deixam de fora sua parte principal: qual seria a alíquota do novo imposto. Ela será definida posteriormente, por lei complementar. Para compensar a desoneração da folha de pagamento, que basicamente banca a previdência social, o novo imposto teria que ter altas taxas, chegando, em algumas propostas, a 35%. A média das alíquotas gerais do ICMS gira em torno dos 18%. A princípio, os períodos de transição, que são previstos em ambas as propostas de reforma, diminuiriam o impacto dessa mudança. Entretanto, como essa transição pode chegar a 50 anos, a reforma demoraria décadas para mostrar sua efetividade.

O governo federal ainda não entregou sua proposta de reforma tributária. Após flertes com a criação de um imposto sobre contribuições financeiras, que culminaram com a demissão do líder da reforma no governo, Marcos Cintra, o governo prometeu uma proposta para início de outubro. A princípio, a seria mais conservadora, focada apenas na união do PIS e do Cofins e não mexendo nos impostos estaduais e municipais.

Existem ainda outras propostas de reforma tributária, como a do Instituto 200, ultracapitalista, que elimina tributos que incidem sobre consumo, propriedade, renda e folha de pagamento, criando um imposto único sobre todos os pagamentos. Além disso, mais de 150 emendas já foram propostas até agora em cima dos textos que estão tramitando no Congresso e no Senado. Portanto, apesar das intenções de Maia, ainda estamos longe de saber qual será o texto final de reforma tributária a ser votado pelos parlamentares.

As reformas e os gastos tributários

Visto que cada isenção está vinculada a um tributo específico, a extinção deste implica na anulação óbvia das isenções a ele relacionadas. As propostas têm divergências importantes, mas convergem no sentido de impossibilitar a criação de benefícios vinculados ao IBS na maioria dos casos. Isso significa um corte de bilhões de reais em desonerações.

Na PEC 45 não se admitem desonerações tributárias. O único benefício tributário considerado é o imposto pago pelos cidadãos de baixa renda, que seria devolvido por meio de mecanismos de transferência de renda.

A PEC 110, por sua vez, é mais flexível às desonerações. Segundo ela, o IBS poderá ser objeto de benefício fiscal, caso estabelecido por lei complementar em relação a uma série de produtos: alimentos; medicamentos; transporte público coletivo urbano; bens do ativo imobilizado; saneamento básico; e educação. Fica também mantido na PEC 110 o tratamento tributário privilegiado para as micro e pequenas empresas e a permanência dos benefícios relacionados à Zona Franca de Manaus. A proposta estabelece, por fim, que haverá limites para a concessão de benefícios fiscais relativos ao IPVA e o IPTU, instituídos respectivamente pelos estados e municípios.

Com a substituição de impostos, os benefícios fiscais cairiam para a casa dos bilhões de reais. Segundo o ordenamento estabelecido pela PEC 45, só o fim da Contribuição para o Financiamento da Seguridade Social (Cofins) elimina R$ 73,4 bilhões em gastos tributários, ou 22,4% do total. Os benefícios para a Zona Franca de Manaus, diminuiriam em R$ 17,6 bilhões[2].

Dado o caráter incipiente da reforma, porém, ainda não sabemos se essas propostas de corte de desonerações se manterão e quais setores serão poupados. Por um lado, Paulo Guedes e a ala ultracapitalista do governo defendem a diminuição dos benefícios, pois eles seriam uma “afronta ao funcionamento livre do mercado.” Por outro lado, o lobby das empresas no Congresso para manter seus privilégios é muito bem estruturado. Temos como exemplo o lobby bem-sucedido da Coca-Cola e Ambev para manter seus subsídios na Zona Franca de Manaus, como analisado em matéria do Inesc.

O possível fim de uma série de gastos tributários deve ser avaliado de maneira esperançosa, porém cautelosa. Tal medida pode contribuir para o fim de milhões em benefícios fiscais para grandes empresas e o aumento das receitas públicas. Entretanto, o fim indiscriminado de tantas isenções vai contra a ideia de avaliar e revisar os gastos tributários para garantir que, quando aplicados, eles promovam o desenvolvimento regional ou setorial e diminuam as desigualdades. Existem gastos tributários que contribuem para diminuição de desigualdades, como a isenção do IPI na aquisição de automóveis por pessoas portadoras de deficiência. É preciso, portanto, acompanhar as discussões para garantir que as isenções que serão mantidas garantam justiça tributária.

Para além dos gastos tributários: as reformas promovem justiça fiscal?

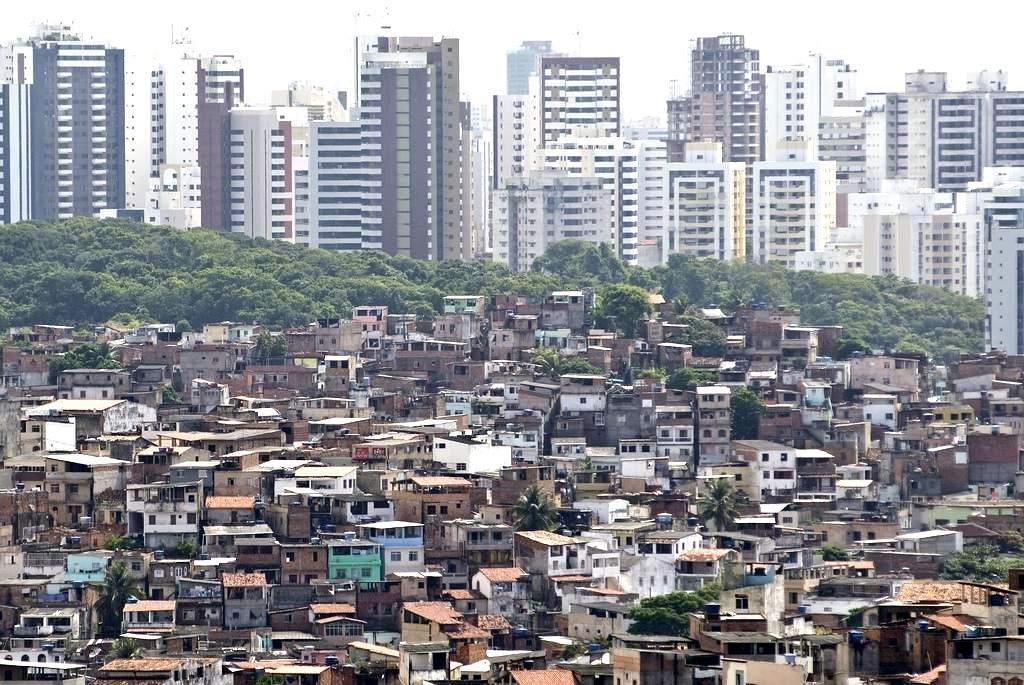

De maneira mais ampla, as reformas tributárias em debate no Executivo e Legislativo não enfrentam um dos maiores problemas do Brasil, que é a desigualdade. O sistema tributário vigente agrava as distâncias entre pobres e ricos, entre mulheres e homens, entre negros e brancos e entre regiões, porque é altamente regressivo, onerando proporcionalmente mais os mais pobres.

Tal fenômeno ocorre devido à alta carga de impostos sobre consumo, enquanto gravames sobre renda e patrimônio são muito baixos quando comparados com os países da OCDE. Por exemplo, a ausência de tributo sobre lucros e dividendos, singularidade do Brasil no mundo (ao lado da Estônia). Esse novo tributo, porém, entrou em uma nova proposta que chegou à Câmara, a PEC 128/19 do deputado Luis Miranda (DEM-DF).

A proposta de Reforma Tributária Solidária, liderada pela Associação Nacional dos Auditores Fiscais da Receita Federal do Brasil (Anfip) e pela Federação Nacional do Fisco Estadual e Distrital (Fenafisco), propõe uma mudança estrutural na composição da nossa carga tributária em prol da progressividade, o que significa uma redução dos impostos sobre consumo e aumento dos impostos sobre a renda e o patrimônio. A proposta foi o centro de uma Audiência Pública em julho de 2019 na Comissão de Direitos Humanos e Legislação Participativa do Senado Federal. Em relação aos benefícios fiscais, essa reforma reivindica a revisão e a diminuição dos benefícios fiscais e o maior combate à sonegação, que possibilitariam aumentar o gasto público mantendo a mesma carga tributária.

Quando questionado pelo G1 sobre por que não apresentou uma proposta mais ampla, Bernardo Appy, principal formulador da PEC 45, afirmou que os estudos sobre esses temas ainda não estavam “muito maduros” e que, por isso, optou por deixá-los de fora.

O relatório da PEC do Senado, por sua vez, evidencia o problema basilar da carga tributária brasileira, sua regressividade. Mas não se propõe a enfrentá-lo, apenas esclarecê-lo para a população. Nas palavras do relator Roberto Rocha, “teremos uma tributação sobre o consumo mais simples[…], em que o consumidor saberá exatamente quanto está pagando, tornando-se consciente de que financia verdadeiramente o Estado brasileiro. Sentindo o peso dos impostos indiretos no seu consumo, cobrará que a renda e o patrimônio sejam igualmente tributados, repartindo de maneira mais progressiva o peso da carga tributária sobre a sociedade brasileira”. Ora, se é sabido o problema, por que não o atacar nessa reforma tributária?

Utilizar esse debate para repensarmos os gastos tributários, em específico, e a composição da carga tributária, em geral, é o caminho para que a reforma contribua para a diminuição das desigualdades brasileiras. Fazer uma reforma “a toque de caixa”, que foque na simplificação e não ataque aos problemas estruturais de nosso sistema tributário, é perder uma grande oportunidade de promover a igualdade na cobrança de impostos no Brasil.

Notas:

[1] Os gastos tributários fazem parte do bolo de desonerações fiscais do governo e podem ser isenções, deduções ou outros benefícios de natureza tributária que reduzem a arrecadação potencial. Eles funcionam como um gasto público, embora sejam uma renúncia de receita, e são criados com algum objetivo específico, por exemplo incentivo a setores econômicos. Isenções e benefícios fiscais podem, ou não, ser classificados pela Receita Federal como gastos tributários.

[2] A partir de cálculos baseados na estimativa de gastos tributários para 2020 do governo.

Leia mais

- Reforma tributária solidária: uma oportunidade para mudar o Brasil

- O quinhão dos mais ricos

- Anfip e Fenafisco lançam manifesto por reforma tributária solidária

- “A reforma tributária é a mais importante para o Brasil superar a desigualdade social". Entrevista especial com Rosa Angela Chieza

- Reforma tributária como alternativa à reforma da Previdência. Entrevista especial com Eduardo Fagnani

- Reforma tributária e a redução da regressividade do imposto: Reverter a origem dos tributos de impostos sobre consumo e serviços para impostos sobre a renda. Entrevista especial com Rodrigo de Losso

- Reforma tributária é fundamental para Estado recuperar protagonismo. Entrevista especial com Fabrício Augusto de Oliveira

- Reforma tributária progressiva e expansão do gasto público são essenciais para reduzir as desigualdades. Entrevista especial com Rafael Georges

- Plano do PT propõe Constituinte e taxação de bancos e de grandes fortunas

- Alexandre Moraes extingue ação que pedia criação de imposto sobre grandes fortunas

- O regressivo sistema tributário brasileiro

- Reforma Tributária, projeto comum da América Latina

- A premissa do sistema tributário é cobrar impostos dos trabalhadores. Entrevista especial com Evilásio Salvador

- Super-ricos são menos tributados que os 10% mais pobres da população brasileira

- Volta da tributação sobre lucros e dividendos renderia R$ 60 bilhões

- Taxação sobre patrimônio e renda. Alternativas ao ajuste fiscal. Entrevista especial com Róber Iturriet Avila