11 Outubro 2016

"Chegamos a uma conclusão óbvia: se houvesse justiça fiscal no Brasil e se esses valores estivessem compondo o orçamento da União, sem aumentar a carga tributária, não estaríamos falando em déficit, não estaríamos tendo que ouvir as propostas de medidas absurdas, ditas emergenciais, mas que na verdade são de longo prazo, e não servem para lidar com uma crise fiscal, mas sim para mudar toda a lógica de Estado inscrita na Constituição Federal, como é o caso da PEC 241", escreve Grazielle David, assessora política do Inesc, publicado por Outras Palavras, 06-10-2016

Nossos estudos revelam: em oposição à PEC-241, que ameaça devastar serviços públicos, é hora de enfrentar tabus e propor mais impostos para os muito ricos

Eis o artigo.

O Brasil vive um período de polarização de ideias, mas impressiona como no governo federal, entra equipe, sai equipe e o discurso no campo econômico tem sido único e repetido à exaustão: “as despesas cresceram demais, não tem orçamento que dê conta de tantas políticas públicas, de tantos direitos. O país estaria falido. Seria hora de “arrumar as contas”. Não haveria outra alternativa além do “ajuste fiscal”, medidas de “austeridade”, mostrar para o mercado financeiro que estamos comprometidos com o superávit primário, com o pagamento de juros e amortização da dívida.

Mas será que esse discurso único é verdadeiro? Será que de fato não existe alternativa? Examinemos os números

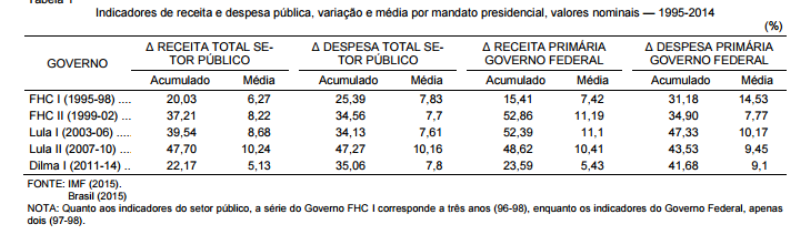

Ao avaliarmos as despesas, entre 1995 e 2014, passando pelos governos FHC (I e II), Lula (I e II) e Dilma (I), é possível observar uma média praticamente constante da despesa total do setor público entre todos os governos, em torno de 7,7% do PIB. A exceção é o governo Lula II, quando se chegou a 10,16%, numa política anticíclica para enfrentar a crise econômica global de 2008. Já a despesa primária do governo federal, depois da queda de 50% do governo FHC I para o FHC II, subiu 25% no Lula I, e depois se manteve com uma tendência de queda tanto no Lula II quanto em Dilma I.

Já ao avaliar as receitas entre 1995 e 2010, passando pelos governos FHC I e II e Lula I e II, tanto a receita total do setor público quanto a receita primária do governo federal cresceram progressivamente. Já no governo Dilma I (2011-2014), essa tendência inverte-se, havendo uma redução de 50% da média de crescimento dos dois indicadores.

Essas análises, feitas a partir de dados do FMI, mostram nitidamente que não houve crescimento fora de controle das despesas; pelo contrário, houve redução. O mesmo não pode ser dito das receitas, reduzidas pela metade no governo Dilma I. As despesas não cresceram fora de controle, foram as receitas que foram muito reduzidas.

Então, por que o foco das propostas de retomada da economia tem sido nas despesas e não nas receitas? Para tentar justificar uma ideologia de Estado mínimo, dizendo que o Estado “é inchado e ineficiente, que gasta demais”. Para tentar justificar o discurso único da política de austeridade; que, aliás, é comprovadamente falida, tanto na prática dos países que a adotaram, quanto na teoria – até o FMI produziu um estudo em que reconhece os prejuízos das medidas de austeridade e deixa de recomendá-la para os países.

A verdade é que existe alternativa à caríssima “Campanha vamos tirar o Brasil do vermelho” do governo Temer em defesa da PEC 241. No orçamento brasileiro cabem todos os direitos previstos na Constituição de 1988. Cabem os direitos humanos, os sociais, os econômicos, os culturais, os ambientais; cabem as políticas públicas, cabe o “Minha Casa, minha Vida”, o “Bolsa Família”, a “Farmácia Popular”, a Previdência Social, o SUS, as Escolas e Universidades Públicas. O que não cabe no orçamento são as “bolsas milionários”, a ampliação das desigualdades fiscais e sociais, os privilégios, as manobras para transferir renda para os ricos, um Robin Hood às avessas. O que definitivamente não cabe no Orçamento são as receitas que deviam chegar a ele, mas que são sonegadas, evadidas, inscritas na dívida ativa e nunca pagas. A alternativa é a Justiça Fiscal.

Elisão Fiscal, Paraísos Fiscais e Sonegação Fiscal

Existem duas maneiras de não pagar os tributos devidos, reduzindo as receitas:

- A elisão fiscal – que apesar de não ser ilegal, é imoral – ocorre por meio de um planejamento tributário agressivo, fazendo uso de brechas nas leis, para dar vantagens indevidas às empresas, com o apoio de consultorias, especialmente de escritórios de Direito Tributário, que costumam cobrar grandes valores pela assessoria. Por essas características são em sua maioria utilizadas por grandes corporações, especialmente as multinacionais, que se aproveitam de uma legislação internacional frouxa sobre o comércio entre a empresa produtora e suas vinculadas espalhadas pelo mundo e fazem uso de paraísos fiscais, onde têm sigilo bancário extremo e praticamente não pagam tributos.

Por exemplo: a prática do preço de transferência – a empresa produtora exporta seus produtos a preços abaixo do valor de mercado para uma coligada que fica em um paraíso fiscal. Depois, essa coligada vende o mesmo produto com o preço de mercado, portanto mais alto do que havia comprado, para outros mercados, inclusive para o do país da produtora. Nesta operação a mesma empresa multinacional usurpou: (i) os tributos que não recolheu no país da produtora ao realizar um subfaturamento; e (ii) e os tributos que não pagou no paraíso fiscal. Outro mecanismo utilizado pelas firmas é vender por preço abaixo dos valores de mercado para o comprador final e realizar um acordo tácito com o importador para que o restante seja enviado para uma conta offshore. Isso tudo dá a essas empresas indevidas vantagens competitivas sobre as empresas nacionais dos país em que atuam. O que enfraquece principalmente as micro e pequenas empresas nacionais, e consequentemente a economia do país e a geração de empregos, já que diversos estudos demonstram que essas geram mais empregos que aquelas.

Como visto, um importante instrumento tanto para a elisão quanto para a sonegação fiscal é o uso dos paraísos fiscais: Estudo da Tax Justice Network aponta que os super-ricos brasileiros detinham o equivalente a mais de R$ 1 trilhão em paraísos fiscais, o quarto maior total em um ranking de países divulgado em 2012 pelo grupo de pesquisa; sendo que quem mais manda dinheiro brasileiro para os paraísos fiscais são os setores de mineração, petróleo, farmacêutico, comunicações e transportes.

Vamos a um exemplo concreto, em estudo do Inesc, sobre a mineradora Vale foi observado que o preço do ferro praticado estava consideravelmente abaixo (-23,3%) do valor de mercado internacional. Como trata-se de um preço médio, há a possibilidade da empresa operar com preço de mercado em vendas para terceiros e com outro significativamente inferior para coligadas. O fato do ferro, sozinho, representar quase 60% da receita da empresa em 2013, pode ser um fato motivador para a companhia buscar reduzir o pagamento de tributos para elevar os lucros. Como resultado a Vale estava pagando 40% a menos de só de CFEM, sendo que os valores a serem pagos de IR e CSLL também são afetados por essas manobras.

- A sonegação fiscal: é ilegal. Um exemplo clássico e dos mais praticados de pessoas jurídicas é a de venda sem nota fiscal e de pessoas físicas a compra de recibos para utilizar na declaração de imposto de renda. Entre os tributos mais sonegados estão o IPI e o IR, conforme estudo do Sinprofaz.

Pelo estudo, foi encontrado um indicador estimado médio de sonegação fiscal de 23,2% da arrecadação, que equivaleu a R$ 453,0 bilhões ou 7,7% do PIB em 2015.

É um valor imenso e quatro vezes maior que o déficit fiscal da União em 2015, que foi de R$ 111 bilhões. Infelizmente, sempre que o tema da sonegação fiscal é trazido para o centro do debate, é extremamente comum ouvir argumentos para justificar a sonegação: “a carga tributária é alta demais, tem corrupção demais e os tributos pagos são desviados”; há até mesmo quem diga que “sonegar é um ato heroico contra o Estado ladrão”. Esses argumentos contêm erros:

1. A carga tributária brasileira não é alta, ela é extramente mal distribuída, pesando muito mais para os pobres e a classe média do que para os super-ricos, devido à estrutura dos tributos que incidem muito mais sobre o consumo do que sobre a renda e o patrimônio. Além disso, como é difícil sonegar os tributos sobre o consumo e sobre a renda (que são retidos na fonte), a sonegação ocorre muito mais nos tributos em que os mais ricos e as corporações podem sonegar. É uma lógica perversa, aqueles que teriam uma maior capacidade de contribuir são justamente os que têm uma carga tributária menor e que mais sonegam.

2. A sonegação fiscal amplia desigualdades: em decorrência da sonegação fiscal ocorre queda de arrecadação, como resposta muitos governos recorrem ao aumento da carga tributária. Com o sistema tributário brasileiro super regressivo, esse aumento acaba recaindo sobre os mais pobres e classe média, que são aqueles que proporcionalmente já pagam mais tributos e menos sonegam, ampliando ainda mais as desigualdades (fiscal e social). Ou, como a PEC 241, propõem o corte dos gastos sociais que financiam os direitos sociais, e que igualmente impactam de forma desproporcional os mais vulneráveis, que são mais dependentes das políticas e serviços públicos.

3. Sonegação fiscal é crime: argumentar desobediência civil é irresponsabilidade e descompromisso com o interesse público e com a própria Constituição Federal, uma vez que o texto constitucional prevê a escolha do povo brasileiro por um modelo de Estado que garanta direitos por meio de políticas e serviços públicos. Sonegar é inviabilizar o texto constitucional e causar imensos danos ao financiamento da educação, da saúde, da segurança, transporte, entre outros. Aqui vale aquele famoso ditado “o erro de um não justifica o do outro”.

4. Sonegação fiscal é corrupção: é preciso encerrar o entendimento de que é corrupção apenas o valor que é desviado do orçamento público já formado, ignorando os imensos valores que deveriam compor o mesmo, mas nunca chegam. Desviar recursos que deveriam compor o orçamento público por meio de sonegação também é corrupção. Aliás, estudo da Global Financial Integrity (GFI), demonstrou que 80% da corrupção no Brasil é do setor privado, enquanto 20% é setor público.

Dívida ativa da União

Uma vez que os tributos não tenham sido pagos espontaneamente nos prazos, os débitos tanto de pessoas físicas quanto jurídicas são inscritos na dívida ativa. Eles podem ter natureza tributária, previdenciária ou não tributária (ex: decorrente do exercício do poder de polícia, crimes ambientais, entre outros).

A Dívida Ativa da União chega a incríveis R$ 1,58 trilhão (valores de dezembro de 2015), superando a arrecadação total brasileira no mesmo ano, que foi de R$ 1,274 trilhão. E pior: a recuperação desse dinheiro é lenta: segundo a Procuradoria-Geral da Fazenda Nacional, somente 1% da dívida é resgatado anualmente. Atualmente há R$ 252,1 bilhões que já integram processos transitados em julgado – ou seja, já poderiam ter sido devolvidos aos cofres públicos. Esse valor cobre com sobras o déficit fiscal do país anunciado pelo governo Temer para 2016.

Por trás dessa dívida bilionária escondem-se muitos crimes, não apenas financeiros – há crimes ambientais, eleitorais, grilagem de terras, assassinatos. Foi o que descobrimos em estudo recente do Inesc analisando a lista dos maiores devedores na Amazônia. Cabe destacar que entre os 10 maiores inscritos na Dívida Ativa da União está a Vale, com R$ 43 bilhões de débito, sendo muito desse montante decorrente de processos na Justiça relativo ao pagamento indevido de CFEM, IR e CSLL em diferentes períodos. Isso tudo depois de ter sido privatizada, anulando o argumento de que crimes e corrupção só ocorrem em empresas estatais.

Um importante elemento para a Dívida Ativa da União ser um montante tão alto é que apesar da sonegação fiscal ser crime no Brasil, ela é um crime sem pena. A Lei 9.249/1995, no seu artigo 34, estabeleceu que o pagamento do tributo extinguiria a punibilidade. Neste momento, os legisladores (deputados e senadores) enviaram uma mensagem para a sociedade: “o crime de sonegação fiscal compensa”. Da forma como é hoje no Brasil, vale a pena fraudar as declarações fiscais e sonegar; pois, o risco de prejuízo é, no máximo, financeiro, que pode ser calculado, e inclusive lucrativo.

Depois de avaliar esses imensos valores de receita em potencial, temos:

> Sonegação fiscal – R$ 500 bilhões/ano;

> Dívida ativa da União – R$ 1,5 trilhão, sendo que R$ 252 bilhões já estão prontos para serem recolhidos;

> Mais alguns bilhões se fossem taxados valores de brasileiros que hoje estão em paraísos fiscais e chegaram lá irregularmente, sem pagar os tributos devidos;

Chegamos a uma conclusão óbvia: se houvesse justiça fiscal no Brasil e se esses valores estivessem compondo o orçamento da União, sem aumentar a carga tributária, não estaríamos falando em déficit, não estaríamos tendo que ouvir as propostas de medidas absurdas, ditas emergenciais, mas que na verdade são de longo prazo, e não servem para lidar com uma crise fiscal, mas sim para mudar toda a lógica de Estado inscrita na Constituição Federal, como é o caso da PEC 241. O que querem é mudar o modelo de sociedade escolhido pelo povo brasileiro, que tem como princípio a solidariedade, com um Estado indutor e promotor de direitos, que tem o dever de garantir a Seguridade Social (Previdência Social, Assistência Social, Saúde), a cultura, a educação, o transporte, a segurança, o lazer, a moradia, o trabalho, a alimentação, que tem o dever de avançar e não retroceder os direitos.

Leia mais

- Dívida Pública: mitos e realidade

- Brasil é paraíso tributário para super-ricos, diz estudo de centro da ONU

- Offshores: um paraíso de impostos, uma ilha para lavar dinheiro e muito mais

- PEC 241 e os impactos sobre os direitos sociais, a saúde e a vida

- Terror Fiscal e Desmonte do SUS: uma ameaça à democratização da saúde

- As ideologias podem sacrificar as utopias dos direitos humanos e a própria democracia

- O ‘generoso’ Temer pré-impeachment concede bondades em meio ao ajuste fiscal

- Erundina vê risco na polarização política: "é tudo poder pelo poder"

- Temer presidente: expectativas de reformas, medidas e batalhas no Congresso

- A crise econômica mundial e a quarta Revolução Industrial

- “Esta é a PEC da morte”, diz presidente do Conselho Nacional de Saúde sobre PEC 241

- Para economista, PEC 241 'enterra a Constituição de 1988'

- PEC 241 desmonta o Estado Social brasileiro, afirma economista e ex-ministro de FHC

- Paraísos Fiscais, Déficit Público e Concentração do Poder Econômico

- Sonegação de impostos no Brasil supera orçamentos de Educação e Saúde

- "O plano econômico do PMDB não serve para nada. É só marketing". Entrevista especial com Guilherme Delgado